Girokonto: Vergleich

Hier finden Sie eine Beschreibung zum Aufbau des Girokontovergleichs. Falls diese Ihnen nicht weiterhelfen kann, schreiben Sie uns bitte an info@modern-banking.de.

Die Seitenhilfe ist unterteilt in die Bereiche Auswahlmöglichkeiten, Anbieterinformation, Vergleichskriterien und Aktualisierung, Rankingkriterien und berücksichtigte Anbieter.

Auswahlmöglichkeiten:

Screenshot der Auswahlmöglichkeiten

Um den Vergleich individuell an den eigenen Bedarf anzupassen, können Vorgaben ausgewählt werden. Treffen Sie unter "Kontenart" die Auswahl, ob Sie ein Gehalts- bzw. Privatkonto oder ein Konto während Ausbildung und Studium suchen. Für Schüler, Auszubildende, Wehr- und Zivildienstleistende oder Studenten gelten teilweise vergünstigte Konditionen. Dabei fordern die Banken einen Nachweis, der von Studenten z. B. durch die Immatrikulationsbescheinigung erbracht werden kann. Die Konditionen sind zudem meist einer bestimmten Altersgruppe vorbehalten. Geben Sie ihr Alter deshalb unter "Alter des Kontoinhabers" an.

Ihre aktuelle Auswahl ist jeweils mit weißer Farbe hinterlegt. Das Vergleichsergebnis errechnet sich unmittelbar nach jeder Auswahl. In der Reihenansicht werden jeweils fünf Angebote mit allen Produktdaten nebeneinander aufgeführt. Über die Pfeile, je nach Bildschirmgröße links und/oder rechts neben dem Vergleich in Höhe der Anbietergrafik, gelangt man zu den weiteren Vergleichs-Positionen bzw. wieder zurück. In der Listenansicht, diese ist über das Symbol mit den drei horizontalen Balken wählbar, werden alle zur Abfrage passenden Angebote untereinander aufgeführt. Das Ergebnis kann in Listenansicht beliebig nach Vergleichskriterien auf- oder absteigend sortiert werden, ein Klick auf den jeweils verlinkten Begriff "Details" bewirkt eine Detailansicht auf der rechten Bildschirmseite bzw. bei kleinen Fenstergrößen in der unteren Hälfte der Seite.

Anbieterinformation:

Screenshot zur Anbieterinformation

Über die Anbietergrafik können Informationen zum Anbieter aufgerufen werden. Unter anderem werden Anschrift, Kontaktdaten, Einlagensicherung und Gruppe/Gesellschafter in der Anbieterinformation genannt.

Vergleichskriterien:

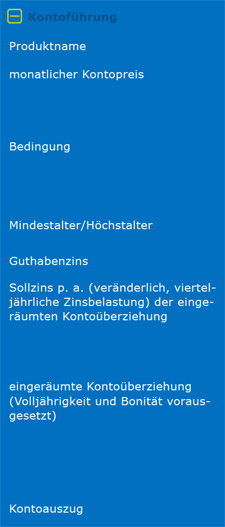

Screenshot der Vergleichskriterien

Produktname: Angabe der Produktbezeichnung, die der Anbieter benutzt (ohne Anbietername als Zusatz)

monatlicher Kontopreis: Die Kosten sind ein wichtiges Thema beim Girokonto. Viele Anbieter nutzen ein Pauschalpreismodell, bei dem alle Leistungen mit einer Monatspauschale abgegolten sind, anstatt jede Buchung, jeden Auszug und jede Karte extra zu berechnen.

Bedingung: Eine Reihe von Banken führt das Konto für junge Menschen während Ausbildung und Studium kostenlos. Oftmals gibt es für diese Kundengruppe ein spezielles Kontomodell, das bis zu einer bestimmten Altersgrenze genutzt werden kann.

Mindestalter/Höchstalter: Angabe, ob es Beschränkungen in Bezug auf das Alter des Kontoinhabers gibt.

Einige Banken im Test eröffnen Konten von Geburt an, andere erst für Schulkinder ab sechs oder zwölf Jahren. Zur Kontoeröffnung ist bei Minderjährigen immer eine Zustimmungserklärung der Erziehungsberechtigten notwendig und die Kontoführung erfolgt auf Guthabenbasis. Wird eine Kontoeröffnung für Minderjährige ermöglicht, geben wir zusätzlich an, ab welchem Alter der Anbieter eine girocard ausstellt. Die meisten Direktbanken eröffnen Konten allerdings erst ab Volljährigkeit.

Bei Konten mit Sonderkonditionen während Ausbildung und Studium werden Formulierungen wie "bis zur Vollendung des 30. Lebensjahres", "zwischen 18 und 30" oder "bis 30 Jahre" verwendet. Nicht immer ist daraus offensichtlich, wie lange genau das so genutzt werden kann. Bei unserer Angabe des Höchstalters nennen wir einheitlich das Alter, dass der Kontoinhaber zur Nutzung haben darf. Erst ab dem darauffolgenden Geburtstag endet die vergünstigte Kontoführung.

Guthabenzins: Die angegebenen Guthabenzinsen sind Jahreszinsen (p. a.) und werden allgemein als Nominalzinsen bezeichnet. Die Zinsgutschrift erfolgt meist quartalsweise, der Zinssatz kann jederzeit vom Anbieter geändert werden. Lassen Sie bei niedrigen Guthabenzinsen keine größeren Beträge längere Zeit auf dem Girokonto schlummern, damit Sie kein Geld verschenken. Als Ergänzung zum Girokonto eignet sich ein gut verzinstes Tagesgeldkonto.

Sollzins p. a. (veränderlich, Zinsbelastung quartalsweise) der eingeräumten Kontoüberziehung: Wenn Bank und Kunde vereinbart haben, dass das Konto bis zu einem bestimmten Betrag überzogen werden darf, können die Überziehungen in diesem Rahmen zu dem angegebenen Sollzins in Anspruch genommen werden. Der Sollzins ist auf Jahresbasis angegeben. Veränderlich bedeutet, dass er geändert werden kann. Die Banken müssen ihn seit Juni 2010 an einen Referenzwert koppeln, wenn sie ihn ändern wollen, ohne ihre Kunden benachrichtigen zu müssen. Manche binden ihren Sollzins fest an einen Referenzwert wie den EZB-Leitzins oder den 3-Monats-Euribor und passen ihn bei Änderungen entsprechend an. Andere verwenden eine flexible Klausel, die ihnen mehr Freiheiten einräumt. In den Preisverzeichnissen findet sich teilweise auch eine Angabe zum effektiven Jahreszins, der etwas höher liegt als der Sollzins und den Zinseszinseffekt durch die Zinsbelastung in jedem Quartal beinhaltet. Wird eine eingeräumte Kontoüberziehung überschritten, wird die Bank gegebenenfalls Lastschriften ablehnen und Zahlungsanweisungen stoppen. Führt sie solche Aufträge dennoch weiterhin durch, handelt es sich um eine sogenannte geduldete Überziehung, auf diese Überziehungsbeträge wird meist ein höherer Sollzinssatz erhoben.

eingeräumte Kontoüberziehung (Volljährigkeit und Bonität vorausgesetzt): Die eingeräumte Kontoüberziehung wird im Sprachgebrauch eher als Dispokredit bzw. Dispositionskredit bezeichnet. Die Bank und der Kunde vereinbaren im Voraus, bis zu welcher Höhe das Konto maximal noch belastet werden kann, wenn sich kein Guthaben darauf befindet. Die Höhe wird in der Regel individuell vereinbart, sie ist abhängig von der Höhe der regelmäßigen Gehaltseingänge, den weiteren Zahlungseingängen, der bisherigen Kontonutzung und der persönlichen Bonität. Manche Banken räumen den Kontorahmen auf Wunsch schon mit der Kontoeröffnung oder nach Eingang der ersten Gehälter ein, im erstgenannten Fall sind Gehaltsnachweise erforderlich. Ansonsten ist ein separater Antrag für den Kreditrahmen notwendig und über die Einrichtung kann erst nach einigen Monaten Kontonutzung entschieden werden. Eine eingeräumte Kontoüberziehung kann flexibel in Anspruch genommen und wieder zurückgezahlt werden. Für die Dauer der Inanspruchnahme erhebt die Bank einen Zins. Die Höhe des Kreditrahmens wird die Bank auf Basis der von ihr durchgeführten Bonitätsbewertung von Zeit zu Zeit anpassen. Über eine Anpassung wird der Kunde in der Regel schriftlich informiert, was häufig über die Kontoauszüge geschieht.

Kontoauszug: Je nach Anbieter werden Kontoauszüge monatlich, quartalsweise oder jährlich oder bei Kontobewegung zugestellt. Immer mehr wird dazu übergegangen, Kontoauszüge in ein Online-Postfach zu stellen, das über die Online-Banking-Funktion erreichbar ist. Gleichzeitig werden Portogebühren in Rechnung gestellt, wenn der Kunde weiterhin den Postversand nutzen möchte oder der Kontoauszug zugeschickt werden muss, weil der Auszug im Online-Postfach nicht innerhalb einer Frist abgerufen wird. Falls die Postzustellung für den Kunden bereits kostenlos ist, wird das eventuell vorhandene Online-Postfach hier nicht genannt.

Screenshot der Vergleichskriterien

Bankkarte: Die deutschen Kreditinstitute geben in der Regel kombinierte Bankkarten heraus, die in erster Linie eine girocard sind und zusätzlich entweder die Funktion Maestro, V PAY oder neuerdings Debit-Mastercard oder Debit-Visa haben. girocard ist ein nationales, deutsches Debitkartensystem. girocard ersetzte die früheren Bezeichnungen "Electronic Cash" bzw. "ec". Mit der girocard ist man in Deutschland immer noch am besten gerüstet, denn an einigen Kartenzahlungsterminals bei Behörden, Apotheken, Bäckern und anderen kleinen Shops wird ausschließlich diese akzeptiert.

Um auch im Ausland bezahlen und Geld abheben zu können, gibt es dieses sogenannte Co-Badging mit einem internationalen Debitkartensystem. Maestro ist eine Marke des US-Unternehmens Mastercard. Mastercard rangiert Maestro aus; bei im Umlauf befindlichen Karten sollen die Kunden die Funktion aber noch bis zum Ablauf der individuellen Kartengültigkeit nutzen können. Die Akzeptanz des Pendants V PAY des Wettbewerbers Visa ist im Wesentlichen auf Europa beschränkt. Die geschaffenen Alternativen, Debit-Mastercard und Debit-Visa, bieten für den Auslandseinsatz eine deutlich höhere Akzeptanz und könne durchgängig auch für Zahlungen im Onlinehandel eingesetzt werden. Eine zusätzliche klassische Kreditkarte ist mit ihnen für viele Kunden nahezu obsolet.

Bankkarten sind Debitkarten, das heißt, die getätigten Umsätze werden zeitnah abgerechnet. Eine Bankkarte gehört zur Standardausstattung eines jeden Girokontos. Werden Beiträge für die Karte berechnet, sind diese im Vergleich angegeben. Einige wenige Institute stellen Bankkarten mit reduziertem Funktionsumfang aus, falls nach ihrer Einschätzung die Bonität des Kunden nicht ausreicht oder das Girokonto nicht als Gehaltskonto genutzt wird.

Kreditkarte: Auch Kreditkarten werden zum bargeldlosen Bezahlen und zum Abheben von Bargeld an Geldautomaten genutzt. Vorteile bei der Akzeptanz gegenüber Bankkarten gibt es vor allem bei Auslandsreisen oder bei Zahlungen im Internet. Oftmals werden Kreditkarten um Serviceleistungen oder Versicherungen aufgewertet. Die getätigten Kartenumsätze werden, sofern es sich nicht um sogenannte Debit-Cards handelt, monatlich dem Girokonto belastet. Bis dahin sind die Umsätze zinsfrei. Kreditkarten sind meistens nicht im Girokontopaket enthalten, sondern müssen sofern gewünscht beantragt werden. Ob eine Kreditkarte ausgestellt werden kann, ist abhängig von der Kundenbonität.

gebührenfreies Geldabheben an Geldautomaten: Nicht zuletzt dient ein Girokonto dazu, sich schnell mit Bargeld zu versorgen. Geldabheben ist aus Guthaben und im Rahmen des individuellen Verfügungsrahmens möglich. Im Vergleich wird aufgeführt, an welchen Geldautomaten im In- und Ausland jeweils kostenlos Bargeld abgehoben werden kann. Oft steht im Inland über einen Verbund ein Geldautomatennetz mehrerer Banken zur Verfügung. Zur "Cash Group" sind Deutsche Bank, Commerzbank, HypoVereinsbank und Postbank sowie deren Tochterinstitute zusammengeschlossen. Im "CashPool" sind unter anderem BBBank, National-Bank, Santander Consumer Bank, die Sparda-Banken und die Targobank. Das Sparkassennetz und das Geldautomatennetz der Volks- und Raiffeisenbanken sind dichter.

Mehrere Banken, vor allem die Direktbanken, bieten eine kostenfreie Bargeldversorgung an praktisch allen Geldautomaten über die Kreditkarte. Eine Grundlage ist, dass der Geldautomat die verwendete Kreditkarte akzeptiert, was an der entsprechenden Kennzeichnung am Gerät erkennbar ist. Die Bargeldabhebegebühr der Kartengesellschaft übernimmt dabei die Bank. Die Karte verliert in dieser Anwendung ihre Kreditfunktion, Abhebungen werden sofort dem Konto belastet. Trotzdem können ein Entgelt des Automatenbetreibers und/oder ein Auslandsentgelt anfallen. Betreibern von Geldautomaten ist es nämlich erlaubt, eine eigene Gebühr (Surcharge) zu erheben. Derzeit ist dies nur im Ausland anzutreffen, insbesondere in den USA und Thailand. Die zusätzliche Surcharge wird später in einer Summe mit dem Auszahlungsbetrag in den Kontoumsätzen ausgewiesen. Die Automatenbetreiber sind verpflichtet, auf eine derartige Gebühr vor Auszahlung ausdrücklich hinzuweisen. Bis zum Bestätigen des Auszahlungsbetrags kann man den Auszahlungsvorgang selbstverständlich jederzeit abbrechen und einen anderen Geldautomaten aufsuchen. Die kartenausgebenden Banken schließen eine Erstattung der Surcharge in der Regel aus. Das Auslandsentgelt fällt in den Ländern, die den Euro als Zahlungsmittel haben, nicht an. Wird die Transaktion dagegen in einer fremden Währung durchgeführt und/oder außerhalb des Europäischen Wirtschaftsraums, wird das Auslandsentgelt fällig. Es ist ein prozentuales Entgelt auf den Auszahlungsbetrag, meist in Höhe von 1,00% bis 2,00%. Bei der Währungsumrechnung liegt ein vorgegebener Devisenkurs zugrunde (Sortenkurse, die beim Bargeldtausch verwendet werden, sind ungünstiger). Manche Banken erheben das Auslandsentgelt lediglich beim bargeldlosen Zahlen mit der Karte, häufig wird es aber sowohl beim Zahlen als auch beim Geldabheben erhoben. Der für das Auslandsentgelt relevante Europäische Wirtschaftsraum ist eine Freihandelszone mit den derzeit 27 Staaten der Europäischen Union sowie Island, Liechtenstein, Norwegen. In den Preis- und Leistungsverzeichnissen der Banken gibt es zum Auslandsentgelt kleine Unterschiede: Einige Banken vereinfachen die Regelung und geben an, dass sie das Auslandsentgelt für Transaktionen in Fremdwährung erheben, lassen den Teil mit dem Europäischen Wirtschaftsraum weg. Andere stellen auch die Transaktionen in Schwedischen Kronen in Schweden und Rumänischen Lei in Rumänien hinsichtlich der Gebührenfreiheit denen in Euro gleich und wiederum andere sprechen wenig spezifisch vom "Euroraum".

kontaktlos bezahlen: Beim kontaktlosen Bezahlen findet die Kommunikation zwischen Kartenchip und Kassenterminal durch winzige Antennen statt, mittels der sogenannten NFC-Technologie (Near Field Communication). Karten, in deren Chip die moderne Technologie integriert ist, müssen zum Bezahlen lediglich in Abstand von maximal vier Zentimetern vor das Lesegerät gehalten werden. Bis zu einem Betrag von EUR 50,00 ist es dabei regelmäßig nicht notwendig, die Geheimnummer (PIN) einzugeben oder zu unterschreiben. Schon durch einen Piep-Ton und ein optisches Signal wird die Zahlung bestätigt. Aus Sicherheitsgründen kann stichprobenweise aber auch unterhalb von EUR 50,00 die PIN oder die Unterschrift verlangt werden. Durch die bequeme Abwicklung geht der Zahlungsvorgang um einiges schneller als Barzahlen oder mit einer herkömmlichen Karte. Kontaktlos ist das Bezahlen überall dort möglich, wo in der Nähe eines Kassenterminals oder auf dessen Display das entsprechende Zeichen zu sehen sind. Bei den Bankkarten und Kreditkarten selbst ist das Vorhandensein der Funktion durch das Kontaktlos-Zeichen auf Vorder- oder Rückseite zu erkennen. Nahezu alle neu ausgegebenen Bank- und Kreditkarten haben mittlerweile die Kontaktlos-Funktion. Unsere Angabe im Vergleich bezieht sich auf beide Kartenarten.

mobil bezahlen: Das mobile Bezahlen funktioniert über bestimmte Bezahl-Apps. Zum Bezahlen muss das Smartphone bei angeschaltetem NFC lediglich entsperrt und ganz nah an das Kassenterminal gehalten werden. Bei kleinen Beträgen, je nach Bank meist bis EUR 50,00, muss nicht explizit freigegeben werden, nur bei größeren Beträgen - mit der vierstelligen PIN am Terminal oder noch komfortabler direkt am Smartphone per PIN, Fingerabdruck oder Gesichtserkennung. Ob die Zahlung erfolgreich war, ist zum einen durch die Anzeige am Terminal ersichtlich und zum anderen durch eine Tonsequenz und/oder Vibration am Smartphone sowie einer Push-Nachricht mit der Information über die erfolgte Zahlung. Der Vorgang entspricht einer kontaktlosen Kartenzahlung. Meist ist das Smartphone schneller parat, als die Karte aus dem Geldbeutel zu ziehen oder nach Bargeld zu suchen. Für Android gibt es mehrere Apps zum mobilen Bezahlen, insbesondere Google Pay und bankeigene Apps. Letztere haben den Vorteil, dass kein weiterer Anbieter in der Zahlungskette eingeklinkt ist bzw. Daten daraus auswertet. Apple gibt die NFC-Schnittstelle auf seinen Geräten nicht an Drittanbieter frei, sodass auf iPhones Apple Pay die einzige Option ist. Um Google Pay bzw. Apple Pay nutzen zu können, benötigt man eine Kreditkarte, die von der richtigen Bank ausgegeben worden ist. Deshalb führen wir im Vergleich auf, inwiefern die jeweilige Bank mobiles Bezahlen unterstützt und ob sich dies gegebenenfalls nur auf bestimmte oder auf alle Kreditkarten bezieht. Die jeweilige Bank entscheidet nämlich, ob sie sich auf eine Kooperation mit den US-Anbietern einlässt und welche Kreditkarte sie dafür verwendbar macht. Der Sparkassensektor und der Genossenschaftsbankensektor haben jeweils eine eigene App zum mobilen Bezahlen entwickelt, fast jede Sparkasse und fast jede Genossenschaftsbank stellt die Funktion ihren Kunden zur Verfügung.

Wearables wie insbesondere smarte Armbänder oder Uhren nutzen auch einige Leute zum Bezahlen. Sie können ohne Geldbeutel und ohne Smartphone aus dem Haus gehen, und sind dennoch nie ohne Geld unterwegs. Je nach Hersteller und kompatiblem Gerät ist die Basis Apple Pay, Google Pay oder eine eigene Bezahllösung. Der Navigationsexperte Garmin und der Fitnesstracker Fitbit haben eine solche eigene Lösung, die Unterstützung von den deutschen Banken hält sich noch in Grenzen, indirekt lässt sie sich in beiden Fällen aber beispielsweise über VIMpay realisieren.

Karten-PIN selbst bestimmen bei Bankkarte/Kreditkarte: Die vierstellige Geheimzahl, die für das Geldabheben am Automaten und regelmäßig auch beim Bezahlen einzugeben ist, lässt sich bei vielen Banken selbst bestimmen bzw. ändern. Eine solche Wunsch-PIN kann man sich besser merken. Manchmal lässt sie sich direkt im Antragsprozess festlegen, oder die PIN kann über das Online-Banking oder an bestimmten Geldautomaten (bankeigene, gruppeneigene oder fast alle, die eine solche Funktion haben) geändert werden.

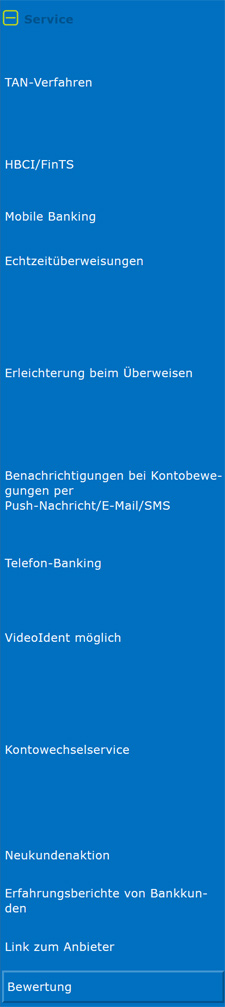

Screenshot der Vergleichskriterien

TAN-Verfahren: Die Banken arbeiten mit unterschiedlichen Konzepten, um Online-Transaktionen sicher zu machen. Gängige TAN-Verfahren für Zahlungsverkehrskonten sind mTAN, eTAN, eTAN plus, chipTAN comfort, photoTAN und appTAN. Wie die TAN-Verfahren im Einzelnen funktionieren, beschreiben wir in einem Artikel zum Thema Sicherheit.

HBCI/FinTS: HBCI/FinTS ist eine Konten-Schnittstelle, die Grundlage für den Einsatz von Desktop-Finanzsoftware wie WISO Mein Geld, Lexware FinanzManager und starfinanz StarMoney oder Smartphone-Apps wie Outbank, mit der Bankkunden auf mehrere ihrer Konten gleichzeitig zugreifen können. Es ist ein rein deutscher Standard, den viele Banken seit Langem auf freiwilliger Basis unterstützen. Die Schnittstelle zu HBCI/FinTS wollen die meisten Banken offen halten, obwohl sie auch die Schnittstelle bereitstellen müssen, die mit der Zweiten Europäischen Zahlungsdiensterichtlinie (PSD2) definiert wurde. Während PSD2 nur auf Zahlungskonten ausgelegt ist, unterstützt HBCI/FinTS neben Zahlungskonten andere Konten wie Sparkonten und Kreditkarten und je nach Bank auch Depots. HBCI ist die Abkürzung für Home Banking Computer Interface. FinTS ist eine Entwicklungsstufe davon und steht für Financial Transaction Services, in 2004 wurde die Version FinTS 4.0 veröffentlicht. Im Vergleich unterscheiden wir zwischen HBCI/FinTS "mit PIN/TAN" und HBCI/FinTS "mit Chipkarte". Erstgenanntes funktioniert auf Basis des PIN/TAN-Verfahrens, das der Kunde ohnehin bereits für das Online-Banking verwendet. Dabei kann die TAN je nach Verfügbarkeit beim Anbieter durch mTAN, appTAN oder mit einem anderen Verfahren erzeugt werden.

Bei HBCI/FinTS mit Chipkarte ist hingegen ein externes Lesegerät notwendig. Kartenleser mit integriertem Prozessor, separater Tastatur und eigenem Display bieten den besten Schutz. Die Variante ist aber teuer in der Anschaffung und schränkt die Mobilität ein. Einige Institute subventionieren das Lesegerät; meist kann aber auch ein Gerät im Handel erworben werden, das sich für mehrere Banken verwenden lässt. Der Preis für die Chipkarte, die von der Bank bereitgestellt wird, ist in unserem Vergleich in Klammern angegeben. Teilweise ist die erste Chipkarte noch kostenlos.

Banking per App: Wird für Nutzer von mobilen Endgeräten (Smartphone oder Tablet-PC) eine darauf ausgerichtete Banking-App von der Bank zur Verfügung gestellt? Wie beim Online-Banking über den Browser sind dann Funktionen wie Kontostandsabfragen, Umsatzabfragen, Überweisungen oder Daueraufträge möglich - vielleicht noch ein wenig bequemer. Die Angabe bezieht sich auf die weitverbreiteten mobile Betriebssysteme iOS (Betriebssystem von Apple für iPhone und iPad) und Android. Die bei diesem Vergleichspunkt häufig genannte Firma Atruvia ist ein IT-Dienstleister aus dem Sektor der Genossenschaftsbanken, bis August 2021 hieß diese "Fiducia & GAD".

Echtzeitüberweisungen: Eine SEPA-Echtzeitüberweisung wird, sofern per Online-Banking oder Mobile Banking beauftragt, in Sekundenschnelle ausgeführt, rund um die Uhr, auch an Wochenenden und an Feiertagen. Normale Online-Überweisungen müssen hingegen erst nach einem Geschäftstag auf dem Konto des Empfängers sein, hier geben die Banken zudem vor, bis zu welcher Uhrzeit dazu die Überweisung beauftragt sein muss, und an Samstagen, Sonn- und Feiertagen sowie in der Nacht finden keine Buchungen statt. Echtzeitüberweisungen sind in SEPA-Länder möglich, bis zu einem Maximalbetrag von derzeit EUR 100.000 pro Transaktion. Voraussetzung ist, dass sowohl die sendende Bank als auch die empfangende Bank an dem Verfahren teilnehmen. Zurzeit unterstützen bei Weitem noch nicht alle Banken das Verfahren, manche nur passiv als empfangende Bank. Für das Senden einer Echtzeitüberweisung ist je nach Bank und Kontomodell eine Extragebühr zu zahlen. Manche Banken verwenden statt Echtzeitüberweisung den englischen Begriff Instant Payment. Das European Payments Council veröffentlicht eine regelmäßig aktualisierte Übersicht aller teilnehmenden Banken in Europa (PDF).

Wegen der Bepreisung bei vielen Banken sind Echtzeitüberweisungen noch nicht im Alltag der Menschen angekommen. Die Kunden entscheiden bedarfsorientiert, für welche Transaktionen sie sie nutzen. Bei einer Zahlungsabwicklung per Echtzeitüberweisung kann der Verkäufer direkt kontrollieren, ob das Geld auf seinem Konto angekommen ist. Das ist sehr nützlich, wenn man sein Auto privat verkauft. Es muss dann nicht mit Bargeld hantiert werden. Wenn man Geld an Freunde oder zwischen eigenen Konten überweist, insbesondere Anlagegelder, ist es ebenfalls schön, wenn es sofort ankommt. Neben den SEPA-Echtzeitüberweisungen gibt es mehrere Dienste wie zum Beispiel PayPal, bei denen sofortiges Senden und Empfangen unter Privatpersonen möglich ist, die den Dienst nutzen.

Erleichterung beim Überweisen: Dieser Vergleichspunkt gibt Auskunft darüber, ob die Bank technische Lösungen anbietet, die das mühsame Eintippen von Rechnungsdaten ersparen. Dies kann entweder im Online-Banking oder mit der Banking-App realisiert werden. Im Online-Banking lässt sich dann durch ein einfaches Copy&Paste ein Text inklusive aller Überweisungsdaten aus einer E-Mail oder von einer Internetseite in ein Eingabefeld einfügen, die Textzuordnung wird automatisch übernommen. Teilweise lässt sich als Abwandlung dazu alternativ die Rechnung als PDF hochladen oder das PDF-Dokument wie in einen Windows-Ordner in die Anwendung herüberziehen. Per App kann bei solchen Services eine Rechnung oder ein vorausgefüllter Überweisungsträger mit einer Fotoüberweisungsfunktion abfotografiert werden. Die Funktion sendet das aufgenommene Bild an einen Server, der die Überweisungsdaten herausfindet und dann an die App zurückschickt. Bei einigen Apps lässt sich die Rechnung auch im PDF-Format importieren, dies ist praktisch, wenn man sie als E-Mail bekommen hat. Das Scannen von QR-Codes wird teilweise ebenfalls unterstützt, jedoch drucken meist nur große Versandhändler einen solchen Code auf ihre Rechnungen. In jedem Fall sollte der Nutzer die übernommenen Daten auf Richtigkeit und Vollständigkeit kontrollieren.

Benachrichtigungen bei Kontobewegungen per Push-Nachricht/E-Mail/SMS: Bei einigen Banken ist es möglich, Kontosignale zu konfigurieren, die über das Eintreten verschiedener Kontoereignisse informieren. Dies kann beispielsweise das Erreichen oder Unterschreiten eines bestimmten Kontostandes sein, eine eingehende oder ausgehende Zahlung ab einem festgelegten Betrag oder ein in den Transaktionen enthaltenes Stichwort. Dies führt dazu, dass man sehr zeitnah über seine Kontobewegungen informiert ist. Wir geben im Vergleich an, in welcher Form es angeboten wird - als Push-Nachricht der Banking-App, per E-Mail oder SMS. Die Benachrichtigungen, die per Push-Nachricht oder E-Mail versendet werden, sind in der Regel kostenlos. Benachrichtigungen, die per SMS versendet werden, sind dagegen in der Regel kostenpflichtig; in Klammern geben wir deshalb hierzu an, welche Gebühr bei Nutzung des SMS-Services anfällt. Manche Bank hat eine solche Benachrichtigungsfunktion speziell zu ihren Kreditkarten, unsere Angabe bezieht sich jedoch auf die Bewegungen auf dem Girokonto.

Telefon-Banking: Es ist die Telefonnummer für das Telefon-Banking angegeben, sofern eines für Überweisungen oder Kontostandsabfragen genutzt werden kann. Allerdings ist das Angebot von Telefon-Banking bei den Banken rückläufig. Für den persönlichen Service wird Kunden häufig eine Gebühr pro Auftrag (Überweisung, Dauerauftrag) erhoben, diese nennen wir in Klammern. Zusätzlich fallen die Telefongebühren für das Telefonat an. Technisch werden die Anrufe zumeist durch ein automatisiertes Sprachsystem vorgefiltert, um einen Teil der Anfragen automatisiert beantworten zu können und die anderen Anrufe zielgerichtet weiterzuleiten.

VideoIdent: Die bei Kontoeröffnung notwendige Legitimation ist für den Antragsteller per VideoIdent schneller und bequemer durchzuführen als mit dem klassischen PostIdent in den Filialen der Post. VideoIdent funktioniert am PC mittels Webcam und mit Tablet und Smartphone mittels der eingebauten Kamera. Falls VideoIdent angeboten wird, kann der Kontoeröffnungsantrag mittlerweile in der Regel papierlos an die Bank übermittelt werden, der Antrag im Anschluss an das VideoIdent digital unterzeichnet werden, z. B. durch Eingabe einer per SMS erhaltenen TAN. Der Antragsteller spart so auch das Porto für das Einreichen der Unterlagen auf dem Postweg. Übrigens ist das Porto für das Einsenden von Unterlagen bzw. das Entgegennehmen von Unterlagen seit September 2020 nicht mehr Teil des klassischen PostIdents; sofern Unterlagen einzureichen sind, muss dies mit separater Postsendung geschehen.

Während des Videotelefonats zeigt der Antragsteller einem Servicebeauftragten, der bankintern oder extern sein kann, seinen gültigen Personalausweis bzw. Reisepass. Durch Kippen werden auch die Sicherheitsmerkmale sichtbar, beispielsweise das Hologramm. Der Servicebeauftragte prüft die Ausweisdaten und fertigt Fotos davon an, auch ein Foto des Antragstellers wird angefertigt und gespeichert. Abschließend erhält der Antragsteller eine TAN per SMS oder E-Mail, die er in einem dafür vorgesehenen Formularfeld online eingibt. Der gesamte Prozess nimmt circa fünf Minuten in Anspruch.

E-Ident (Online-Ausweisfunktion des Personalausweises) E-Ident ist die Möglichkeit, sich mit der integrierten Online-Ausweisfunktion des Personalausweises zu legitimieren. Das geht mittlerweile schnell und unkompliziert. Angenehm ist, dass es dabei keine Wartezeiten gibt, auf keinen freien Call-Center-Mitarbeiter warten, und nicht am Postschalter einreihen. Auch kann es zu keinen Kapazitätsproblemen kommen. Seit November 2020 sind alle deutschen Personalausweise mit einem integrierten eID-Chip ausgestattet, die Online-Ausweisfunktion ist standardmäßig aktiviert. Lange gab es kaum Gelegenheiten sie einzusetzen. Jetzt wird es sich durchsetzen, denn es muss nicht mehr zwingend ein spezielles Lesegerät vorhanden sein, sondern es können einfach ein NFC-fähiges Smartphone (ab iPhone 6 bzw. Android ab Version 4.0) und eine App dazu verwendet werden. Da die Banken bei den angebotenen Möglichkeiten zur Legitimation in der Regel mit einem der Identifizierungsdiensteanbieter zusammenarbeiten, ist die entsprechende App des Identifizierungsdiensteanbieters zu installieren, etwa die PostIdent-App der Deutschen Post. Nach Aufforderung hält man den Personalausweis an das Smartphone und gibt die Ausweis-PIN ein.

Kontowechselservice: Durch die Kontowechselservices ist der Anbieterwechsel keine große Herausforderung mehr. Zu unterscheiden sind die durch das Zahlungskontengesetz geregelte Kontowechselhilfe und die oft parallel dazu angebotenen automatisierten Webservices. Dem Kunden mehr Arbeit erspart die gesetzliche Kontowechselhilfe. Die von der anderen Seite betrachtet für die Bank sehr aufwendig, seit September 2016 jedoch verpflichtend bereitzustellen ist. Der gesetzlich vorgeschriebene Weg ist nicht digital und damit nicht so unkompliziert und effizient, wie er sein könnte. Der wechselwillige Kunde muss ein mehrseitiges Ermächtigungsformular per Post oder Fax seiner neuen Bank einreichen. Der Aufbau des Formulars ist überall derselbe, über eine Vielzahl von Kästchen zum Ankreuzen und das Festlegen einzelner Termine werden die Übergangspunkte zum neuen Girokonto genauestens geregelt. Auf den Internetseiten der Banken ist das Formular oft nicht leicht zu finden. Über das Formular-Center oder die Textsuche sollte man jedoch fündig werden. Einige wenige Institute bepreisen als abgebendes oder empfangendes Institut den Part der gesetzlich auferlegten Aufgaben, der nicht ausdrücklich kostenlos ausgeführt werden muss. Über mögliche Kosten informiert die ebenfalls vorgeschriebene Verbraucherinformation zur Kontowechselhilfe, in der die Banken in diesem Punkt meist auf ihr Preis- und Leistungsverzeichnis verweisen. Die Kosten der Kontowechselhilfe bei der jeweiligen Bank geben wir in unserem Vergleich an.

Die Webservices in Form einer Online-Anwendung oder einer App sind praktischer und schneller. Sie werden meist von den Banken bei externen Dienstleistern eingekauft und dem Kunden kostenlos angeboten, auch ohne Portokosten in Rechnung zu stellen. Externe Dienstleister für Kontowechselservices sind Qwist (vormals finleap connect, aus der Verschmelzung von Finreach und figo entstanden), fino run und Kontowechsel24. Nach einmaligem Login mit den Zugangsdaten zum Online-Banking des alten Kontos werden die Kontoumsätze automatisiert analysiert. Der Kunde markiert per Klick, welche Zahlungspartner er über seinen Wechsel benachrichtigen will, kann Daten noch ändern oder ergänzen. Das System verschickt nach Freigabe in seinem Auftrag die Benachrichtigungen per Brief und erstellt einen abschließenden Bericht. Es kann passieren, dass die Dienstleister aufgrund des online begrenzt abrufbaren Zeitraums nicht an alle benötigten Daten herankommen. Und bei Zahlungen an Anbieter wie Amazon und PayPal, wo Kontodaten online hinterlegt werden, muss der Kunde in jedem Fall noch selbst nachjustieren - bei entsprechenden Umsätzen wird darauf meist hingewiesen.

Ein Kontowechsel lässt sich aber auch selbst organisieren. Nützlich sind dabei eine Checkliste (an was zu denken ist), Formularvorlagen zur Änderung von Lastschrifteinzügen, Formularvorlagen zur Information von Überweisenden über die neue Bankverbindung, und speziell zur Information an den Arbeitgeber. Das bestehende Girokonto kann per Formular über die neue Bank aufgelöst werden, das restliche Guthaben bzw. gegebenenfalls auch der Sollsaldo wird dabei auf das neue Konto übertragen. Da diese Art von Hilfe zum Selbermachen bei nahezu allen Banken verfügbar ist, führen wir diesen Punkt im Vergleich nicht gesondert auf.

Neukundenaktion: Bei diesem Vergleichspunkt steht ein Icon, falls es zurzeit eine Neukundenaktion zur Eröffnung des jeweiligen jeweiligen Girokontos gibt. Bei Klick auf das Icon werden die von uns zu der Neukundenaktion aufbereiteten Informationen angezeigt. Die meist umfangreichen Teilnahmebedingungen fassen wir in verständlichen Formulierungen zusammen und weisen auf Punkte hin, auf die Sie achten müssen. Der Neukundenbegriff ist je nach Bank unterschiedlich definiert. Manchmal erlangt man bereits sechs oder zwölf Monate nach Kontokündigung wieder den Neukundenstatus und kann von den zusätzlichen Vorteilen profitieren. Da in Fragen der Prämiengewährung ausschließlich die auf der Aktionsseite des Anbieters stehenden Bedingungen relevant sind und diese im Laufe der Zeit geändert werden könnten, ist es ratsam, sich davon einen Screenshot anzufertigen. Das hat den Vorteil, dass man auch später noch mal nachlesen kann - wenn nicht mehr ganz so präsent ist, was zum Zeitpunkt des Abschlusses galt und einzuhalten ist.

Erfahrungsberichte von Bankkunden: Über diese Verlinkung können Erfahrungsberichte zu den einzelnen Girokonto-Anbietern gelesen werden. Einige Anbieter haben mehrere unterschiedliche Girokonten im Programm, die Berichte beziehen sich in der Regel auf eines dieser Konten. Wenn Sie ebenfalls einen Erfahrungsbericht schreiben möchten, können Sie diesen gerne über das Webformular einreichen.

Link zum Anbieter: Die Website des Anbieters wird in einem neuen Browserfenster geöffnet.

Bewertung: Bewertung des Anbieters durch die Redaktion bei den gewählten Vorgaben. Die bestmögliche Bewertung wird mit drei Sternen dargestellt. Der Vergleich ist in der Voreinstellung gemäß der Bewertung sortiert.

Aktualisierung, Rankingkriterien und berücksichtigte Anbieter:

Screenshot zum letzten Aktualisierungslauf, den Rankingkriterien und den berücksichtigten Anbietern

Unterhalb der Vergleichsübersicht sind Datum und Uhrzeit des letzten Aktualisierungslaufs genannt. Der Zeitpunkt bezieht sich jeweils auf die Aktualisierung des gesamten Girokontovergleichs. Wir haben zu diesem Zeitpunkt die Konditionen der Anbieter automatisiert auf Veränderungen geprüft und daraufhin die relevanten Anpassungen vorgenommen.

Außerdem ist eine ausführliche Aufstellung der im Vergleich berücksichtigten Anbieter verlinkt. Die berücksichtigten Anbieter ergeben sich aus der Ausrichtung der Website auf Direktbanken und Online-Broker. Daneben beziehen wir ebenso Unternehmen ein, die Bankprodukte bundesweit über das Internet anbieten und den Abschluss per PostIdent oder VideoIdent ermöglichen. Dadurch dass Bankprodukte unterschiedlich ausgestaltet sein können, ist es manchmal sinnvoll, Produktvarianten in separaten Übersichten abzubilden, um tatsächlich gleichartige Produkte miteinander zu vergleichen. Falls separate Übersichten bestehen, verlinken wir sie auf der Einstiegsseite zum Bereich, und informieren auch in der Aufstellung der berücksichtigten Anbieter über das Vorhandensein.