Tagesgeld: Vergleich

Hier finden Sie eine Beschreibung zum Aufbau des Tagesgeldvergleichs. Falls diese Ihnen nicht weiterhelfen kann, schreiben Sie uns bitte an info@modern-banking.de.

Die Seitenhilfe ist unterteilt in die Bereiche Auswahlmöglichkeiten, Anbieterinformation, Vergleichskriterien und Aktualisierung, Rankingkriterien und berücksichtigte Anbieter.

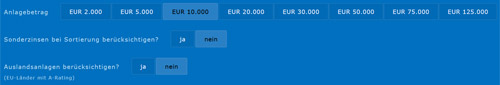

Auswahlmöglichkeiten:

Screenshot der Auswahlmöglichkeiten

Um den Vergleich individuell an den eigenen Bedarf anzupassen, können Vorgaben ausgewählt werden. Je nach Anlagebetrag können unterschiedliche Tagesgeldzinsen gelten. Teils arbeiten die Banken mit Zinsstufen, bei denen höhere Guthaben einen höheren Zins erwirken oder auch umgekehrt. Der Zins gilt dann für das Gesamtguthaben oder auch nur für die angegebenen Guthabenteile. Die Entscheidung für ein Angebot sollte also entsprechend des geplanten Anlagebetrages gefällt werden. Treffen Sie unter "Anlagebetrag" die Auswahl über die Höhe des Betrages, den Sie anlegen möchten. Die Sortierung im Vergleich kann nach den Standardzinsen erfolgen oder auch Sonderzinsaktionen berücksichtigen. Dies können Sie über "Sonderzinsen bei Sortierung berücksichtigen" festlegen. Einige Institute nutzen Sonderzinsen als Marketinginstrument, um neue Kunden oder neue Gelder zu gewinnen. Die Sonderzinsen beziehen sich dabei auf einen befristeten Zeitraum und gegebenenfalls einen begrenzten Anlagebetrag. Mit der Auswahlmöglichkeit zu den Auslandsanlagen, lassen sich entweder ausschließlich die Inlandsanlagen anzeigen, oder auch Auslandsanlagen berücksichtigen aus anderen EU-Ländern mit mindestens A-Rating aller drei großen Ratingagenturen (Fitch, Standard & Poor´s, Moody´s).

Ihre aktuelle Auswahl ist jeweils mit weißer Farbe hinterlegt. Das Vergleichsergebnis errechnet sich unmittelbar nach jeder Auswahl. In der Reihenansicht werden jeweils fünf Angebote mit allen Produktdaten nebeneinander aufgeführt. Über die Pfeile, je nach Bildschirmgröße links und/oder rechts neben dem Vergleich in Höhe der Anbietergrafik, gelangt man zu den weiteren Vergleichs-Positionen bzw. wieder zurück. In der Listenansicht, diese ist über das Symbol mit den drei horizontalen Balken wählbar, werden alle zur Abfrage passenden Angebote untereinander aufgeführt. Das Ergebnis kann in Listenansicht beliebig nach Vergleichskriterien auf- oder absteigend sortiert werden, ein Klick auf den jeweils verlinkten Begriff "Details" bewirkt eine Detailansicht auf der rechten Bildschirmseite bzw. bei kleinen Fenstergrößen in der unteren Hälfte der Seite.

Anbieterinformation:

Screenshot zur Anbieterinformation

Über die Anbietergrafik können Informationen zum Anbieter aufgerufen werden. Hervorzuheben ist hierbei die Information zur Einlagensicherung. Daneben werden in der Anbieterinformation u. a. auch Anschrift, Kontaktdaten und Gruppe/Gesellschafter genannt.

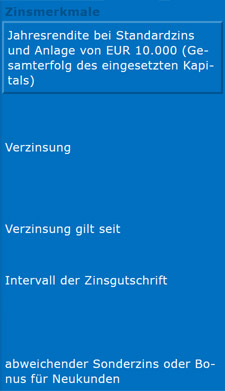

Vergleichskriterien:

Screenshot der Vergleichskriterien

Jahresrendite bei Standardzins und Anlage von EUR x: Die Rendite weist den Mehrbetrag aus, der bei dem gewählten Anlagebetrag nach einem Jahr erwirtschaftet wird. Werden beispielsweise EUR 10.000 auf einem Tagesgeldkonto angelegt und nach einem Jahr dafür EUR 10.400 zurückgezahlt, dann beträgt die Rendite EUR 400,00. Diesen Wert geben wir gemäß der Deutschen Zinsmethode in Prozent (gerundet auf die dritte Nachkommastelle) und in Klammern als Betrag an. Gegebenenfalls verwenden einzelne Anbieter eine andere Zinsmethode, sodass es in diesen Fällen zu geringen Abweichungen kommen kann. Die ausgewiesene Jahresrendite berücksichtigt neben der aktuellen Verzinsung des Anbieters (zum Beispiel Staffelzinsen) Kosten für die Kontoführung und unterjährige Zinsgutschriften (Zinseszins-Effekt). Die Sortierung im Vergleich erfolgt nach diesem Kriterium.

Sofern gemäß der Auswahl auch Sonderzinsaktionen bei der Sortierung berücksichtigt werden, wird die anfängliche Jahresrendite angegeben. Diese Angabe berücksichtigt somit nicht, wie lange die Sonderzinsen gezahlt werden. Auch sind Bonusse in Form von Gutschriften oder Prämien nicht eingerechnet.

Verzinsung: Angabe des aktuell geltenden Zinssatzes bzw. der aktuell geltenden Zinsstaffel. Die angegebenen Tagesgeldzinsen sind Jahreszinsen (p. a.) und werden allgemein als Nominalzinsen bezeichnet, der Zinssatz kann jederzeit vom Anbieter geändert werden. Da Guthaben auf Tagesgeldkonten durch Ein- und Auszahlungen schwanken, sollte ein Anbieter gewählt werden, der bei allen möglichen Anlagesummen gute Zinsen bietet.

Werden Negativzinsen (oft auch als Verwahrentgelt bezeichnet) erhoben, geben wir dies an dieser Stelle ebenfalls an. Die Anbieter machen die Angaben zum Negativzins nicht unbedingt direkt auf der jeweiligen Produktseite, sondern meist im Preis- und Leistungsverzeichnis, da die jeweiligen Regelungen meist für mehrere Konten gelten. Die Anbieter räumen dabei einen Freibetrag ein und belasten den Negativzins nur für die darüberliegenden Guthabenteile. Der Freibetrag bezieht sich entweder auf das einzelne Konto oder auf bestimmte oder alle Konten unter einer Kundennummer zusammen. Um gerichtlich nicht anfechtbar zu sein, holen die Institute bei bestehenden Konten gegebenenfalls die Zustimmung ein, einen Negativzins belasten zu dürfen, oder sie erheben ihn nur auf Konten, die ab dem Datum der entsprechenden Anpassung in ihren Vertragstexten eingerichtet wurden.

Verzinsung gilt seit: Datumsangabe der letzten Änderung der Standardkondition. Über das verlinkte Icon darunter kann die bisherige Zinsentwicklung aufgerufen werden. Die Standardkonditionen lassen sich so bis Januar 2005 (sofern das Konto schon so lange angeboten wird) in einem Chart und in Textform zurückverfolgen. Der Chart weist dabei die Rendite bei einer Anlagesumme von EUR 10.000 aus.

Intervall der Zinsgutschrift: Tagesgeld-Offerten unterscheiden sich auch beim Intervall der Zinsgutschrift: monatlich, quartalsweise oder jährlich. Das mach sich durch den Zinseszins-Effekt geringfügig bemerkbar. Bei Kontoschließung werden die bis dahin aufgelaufenen Zinsen unabhängig von den Zinsterminen gutgeschrieben.

Werden Negativzinsen erhoben, kann das Intervall, in dem die Negativzinsen belastet werden, abweichend von dem der Zinsgutschrift der Tagesgeldzinsen sein. Werden Negativzinsen erhoben, geben wir deshalb an dieser Stelle zusätzlich das Intervall für deren Belastung an.

abweichender Sonderzins oder Bonus für Neukunden: Um Neukunden oder neue Gelder zu gewinnen, bieten mehrere Anbieter eine Sonderverzinsung für einen bestimmten Aktionszeitraum und gegebenenfalls einen begrenzten Anlagebetrag. Im Anschluss daran gilt die Standardverzinsung. Die Sonderzinsen sind oft an Bedingungen geknüpft, die man sich genau anschauen sollte. An dieser Stelle im Vergleich geben wir eine Kurzinfo, ob der Anbieter einen Sonderzins bzw. einen sonstigen Bonus einräumt, bei Klick auf das Icon werden ausführliche Informationen angezeigt, die von uns zu der Aktion aufbereitet wurden.

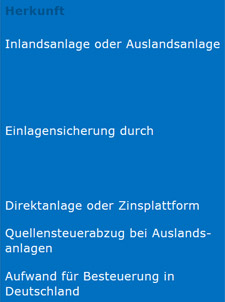

Screenshot der Vergleichskriterien

Inlandsanlage oder Auslandsanlage: Angabe, ob es sich für Anleger aus Deutschland um eine Inlandsanlage (Bank mit Sitz in Deutschland) oder Auslandsanlage (Bank mit Sitz in einem anderen EU-Land) handelt. Vorteilhaft bei einer Inlandsanlage ist in erster Linie die Besteuerungs-Automatik der Zinserträge. Auch kann bei Inlandsanlagen ein Freistellungsauftrag erteilt werden.

Einlagensicherung durch: Angabe, durch welche in- oder ausländische Einlagensicherung die Kundeneinlagen abgesichert sind. Oft besteht neben der gesetzlichen, nationalen Mindestabsicherung eine zusätzliche Absicherung auf freiwilliger Basis. Diese wird dann ebenfalls genannt. Ausführliche Informationen zur Einlagensicherung des Anbieters, insbesondere in Bezug auf deren Höhe, finden Sie jeweils in der Anbieterinformation, die über die Anbietergrafik aufgerufen werden kann.

Direktanlage oder Zinsplattform: Angabe, ob das Konto direkt bei der Bank eröffnet wird oder ob das Angebot über eine Zinsplattform (WeltSparen, Zinspilot oder der ZinsMarkt der Deutschen Bank) gemacht wird. Einige wenige Banken bieten die Abschlussmöglichkeit sowohl direkt als auch über eine Zinsplattform. Oft sind die Zinssätze in diesen Fällen identisch. Bei solchen Angeboten auf mehreren Abschlusswegen entscheiden wir uns bei der Einbindung für den Abschlussweg, auf dem regelmäßig die höheren Zinssätze angeboten werden.

Auf den Zinsplattformen sind überwiegend Auslandsanlagen zu finden. Auf diesen Weg ist es möglich, bei Banken anzulegen, die aus Deutschland ansonsten schwer zugänglich wären. Auch ist die Bequemlichkeit ein Faktor, denn Kontoeröffnung und Identifikation müssen nur einmal durchlaufen werden, für das zentrale Verrechnungskonto, im Anschluss kann bei mehreren Banken angelegt werden. Das zentrale Verrechnungskonto wird in Deutschland geführt, bei WeltSparen von der hauseigenen Raisin Bank, bei Zinspilot von der Sutor Bank in Hamburg und beim ZinsMarkt von der Deutschen Bank. Von dort aus werden die Gelder weitergeleitet, ohne dass der formale Prozess einer Kontoeröffnung bei jeder einzelnen Anlagebank erforderlich wird.

Quellensteuerabzug bei Auslandsanlagen: Dieser Vergleichspunkt betrifft ausschließlich Auslandsanlagen. Deshalb wird er in der Tabellenübersicht auch nur angezeigt, sofern vom Nutzer ausgewählt wurde, dass Auslandsanlagen im Vergleichsergebnis berücksichtigt werden sollen. Je nach Herkunftsland des Anbieters kann eine Quellensteuer im Ausland anfallen. Am einfachsten für den Anleger ist es, wenn keine anfällt. Sofern eine anfällt, macht es einen Unterschied, ob sie durch Vorlage einer sogenannten Ansässigkeitsbescheinigung vollständig vermieden oder nur reduziert werden kann. Eine Ansässigkeitsbescheinigung ist ein Formular, das der Anleger ausfüllen und von seinem Finanzamt unterschreiben lassen muss. Das Formular wird in der Regel über die jeweilige Bank bzw. Zinsplattform bereitgestellt. Wird dem Finanzamt das Formular zur Unterschrift vorgelegt, kann es davon auszugehen, dass auch ausländische Kapitalerträge zu versteuern sein werden.

Um die Ansässigkeitsbescheinigung sollte man sich vor Zinszahlung kümmern, denn eine einbehaltene Quellensteuer kann zwar bei der deutschen Steuererklärung geltend gemacht werden, aber nicht in jedem Fall bekommt man gezahlte Quellensteuer vollständig angerechnet.

- In Estland, Frankreich, Luxemburg, Malta, der Niederlande und Schweden werden die Zinserträge ohne Quellensteuerabzug gutgeschrieben.

- In Belgien, Österreich und Tschechien werden die Zinserträge ohne Quellensteuerabzug gutgeschrieben, sofern eine Ansässigkeitsbescheinigung vorliegt.

- In Litauen, Lettland und Polen kann der Quellensteuerabzug durch Vorlage einer Ansässigkeitsbescheinigung lediglich reduziert werden. Zinserträge werden zum Beispiel in Litauen mit 15 Prozent Quellensteuer belegt. Damit sie auf 10 Prozent reduziert werden kann, muss der Kunde eine von seinem Finanzamt bestätigte Ansässigkeitsbescheinigung vorlegen. Nur zu diesem reduzierten Satz kann der Kunde den Quellensteuerabzug auf seine in Deutschland zu zahlende Steuer auf Zinseinkünfte anrechnen lassen - legt er die Bescheinigung nicht vor, ist seine Steuerbelastung somit 5 Prozentpunkte höher als bei inländischen Zinserträgen.

Aufwand für Besteuerung in Deutschland: Hier ist angegeben, ob die in Deutschland auf Zinserträge erhobenen Steuern (Kapitalertragsteuer, Solidaritätszuschlag und bei Zugehörigkeit zu einer kirchensteuerpflichtigen Religionsgemeinschaft Kirchensteuer) automatisch von der jeweiligen Bank abgeführt wird, oder der Anleger sie über die Steuererklärung abführen muss, oder der Anleger sich um Ansässigkeitsbescheinigung und Steuererklärung kümmern muss. Das ist zunächst einmal davon abgeleitet, ob es sich um eine Inlands- oder Auslandsanlage handelt. Denn Inlandsanlagen sind für den Anleger generell unkompliziert; sofern kein Freistellungsauftrag vorliegt bzw. sofern er bereits ausgeschöpft ist, behält die Bank von den Zinsbeträgen die Abgeltungssteuer ein und führt sie ab.

Bei Auslandsanlagen werden die Zinserträge hingegen meist ohne Abzug (mit Ausnahme des Abzugs bei nicht reduzierter oder nicht vermeidbarer ausländischer Quellensteuer) an den Anleger aus. Der Anleger muss sie jedoch in seiner jährlichen Einkommensteuererklärung deklarieren, über die Anlage KAP. In der Regel will das Finanzamt dann alle Kapitalerträge in der Steuererklärung sehen. Inländische und ausländische Zinserträge innerhalb der EU werden steuerlich gleich behandelt. Sie werden zusammengerechnet und vom Sparer-Pauschbetrag abgezogen. Gehen sie über den Sparer-Pauschbetrag hinaus, sind sie mit dem Abgeltungssteuersatz plus Solidaritätszuschlag und gegebenenfalls Kirchensteuer zu versteuern. Liegt der persönliche Einkommenssteuersatz unter 25 Prozent, wird dieser zugrunde gelegt.

Auf den beiden Zinsplattformen Zinspilot und ZinsMarkt wird das Versteuern in Deutschland übernommen, egal ob bei inländischen oder ausländischen Zinserträgen. Das Abführen übernimmt die Bank, die das zentrale Abwicklungskonto führt, bei Zinspilot die Sutor Bank und beim ZinsMarkt die Deutsche Bank. Sofern aber nicht reduzierte oder nicht vermeidbare ausländische Quellensteuer anfallen, ist doch wieder eine Steuererklärung notwendig; solche Anlagen sollten Zinsanleger eher meiden, wenn sie wenig Aufwand damit haben möchten.

Eine Ansässigkeitsbescheinigung wird benötigt, wenn Quellensteuer im Land der Anlage eine Quellensteuer anfällt, und diese so vermieden oder reduziert werden kann. Dies ist beim Vergleichspunkt zur Quellensteuer von uns näher beschrieben.

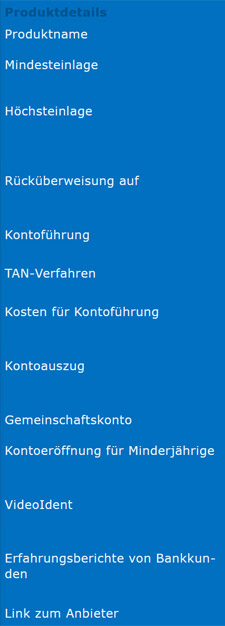

Screenshot der Vergleichskriterien

Produktname: Angabe der Produktbezeichnung, die der Anbieter benutzt (ohne Anbietername als Zusatz)

Mindesteinlage: Angabe des erforderlichen Anlagebetrages bei Kontoeröffnung. Der Mindesteinlagebetrag muss auch danach stets auf dem Konto verbleiben, wenn das Konto weiter geführt werden soll. In einigen Fällen wird eine Mindesteinlage nur für die erste Einlage bei Kontoeröffnung vorgeschrieben.

Höchsteinlage: In einigen Fällen ist die Anlage auf einen Höchstbetrag beschränkt.

Rücküberweisung auf: Die Rücküberweisung kann je nach Anbieter nur auf ein zuvor festgelegtes Referenzkonto oder auf jedes beliebige Konto mittels Überweisung erfolgen. Das Referenzkonto ist Ihr Girokonto bei einer beliebigen Bank, das der Zahlungsabwicklung (Einzahlungen, Rücküberweisungen) mit dem Tagesgeld-Anbieter dient. Die Nutzung des Referenzkontos dient der Sicherheit, da Rücküberweisungen nur auf dieses Konto erfolgen. Zur Änderung des Auszahlungskontos ist i. d. R. ein schriftlicher Auftrag nötig.

Kontoführung: Angabe, ob die Kontoführung per Online-Banking, Telefon-Banking, auf dem Postweg oder persönlich über die Filialen erfolgt. Einige Anbieter beschränken die Kontoführung auf das Online-Banking und können deshalb höhere Zinssätze bieten. Aufträge, die bei einem solchen Angebot auf anderen Wegen eingereicht und ausgeführt werden, werden gegebenenfalls bepreist.

TAN-Verfahren: Die Banken arbeiten mit unterschiedlichen Konzepten, um Online-Transaktionen sicher zu machen. Gängige TAN-Verfahren sind mTAN, eTAN, eTAN plus, chipTAN comfort, photoTAN und appTAN. Wie die TAN-Verfahren im Einzelnen funktionieren, beschreiben wir in einem Artikel zum Thema Sicherheit.

Kosten für Kontoführung: Tagesgeldkonten werden meist kostenfrei geführt. Werden dennoch Kontoführungsgebühren berechnet, sind diese hier angegeben.

Kontoauszug: Je nach Anbieter werden Kontoauszüge monatlich, quartalsweise oder jährlich oder bei Kontobewegung zugestellt. Immer mehr wird dazu übergegangen, Kontoauszüge in ein Online-Postfach zu stellen, das über die Online-Banking-Funktion erreichbar ist. Gleichzeitig werden Portogebühren in Rechnung gestellt, wenn der Kunde weiterhin den Postversand nutzen möchte oder der Kontoauszug zugeschickt werden muss, weil der Auszug im Online-Postfach nicht innerhalb einer Frist abgerufen wird. Falls die Postzustellung für den Kunden bereits kostenlos ist, wird das eventuell vorhandene Online-Postfach hier nicht genannt.

Gemeinschaftskonto: Partner wollen nicht selten ein gemeinsames Anlagekonto einrichten. Ob die Möglichkeit besteht, ist hier jeweils ersichtlich. Mögliche Angaben sind "ja", "-", "nur für Eheleute" und "nur über die Filiale". Online im Antragsprozess lassen sich die Daten eines zweiten Kontoinhabers meist über das Anklicken eines Kästchens eintragen. Falls der Antragsprozess die Eröffnung von Gemeinschaftskonten nicht vorsieht, werden spezielle Eröffnungsunterlagen im Formular-Center des Anbieters bereitgestellt oder können über den Support angefordert werden. Gerade junge Anbieter verzichten in der Anfangsphase häufig auf das aufwendigere Angebot eines Gemeinschaftskontos.

Jeder der Kontoinhaber muss den Eröffnungsantrag unterschreiben und sich identifizieren lassen. In der Regel werden die Konten mit Einzelverfügung eingerichtet, sogenannte ODER-Konten. Jeder Kontoinhaber darf dann über Guthaben/eingeräumte Kreditlinien ohne Mitwirkung der/des anderen Kontoinhaber/s verfügen. Änderungen der vertraglichen Grundlagen können jedoch grundsätzlich nur gemeinschaftlich vorgenommen werden. Eine Befreiung der Zinsen von der Kapitalertragsteuer ist bei Gemeinschaftskonten nur für Ehepartner möglich. Eine Alternative zu einem gemeinschaftlichen Konto kann die Erteilung einer Vollmacht für die andere Person sein.

Kontoeröffnung für Minderjährige: Die meisten Direktbanken bieten die Konten auch für Jugendliche unter 18 Jahren an. Die speziellen Eröffnungsunterlagen, mit denen die Unterschriften und Legitimation der Erziehungsberechtigten eingeholt werden, finden sich dann im Formular-Center des Anbieters oder können über den Support angefordert werden.

VideoIdent: Die bei Kontoeröffnung notwendige Legitimation ist für den Antragsteller per VideoIdent schneller und bequemer durchzuführen als mit dem klassischen PostIdent in den Filialen der Post. VideoIdent funktioniert am PC mittels Webcam und mit Tablet und Smartphone mittels der eingebauten Kamera. Falls VideoIdent angeboten wird, kann der Kontoeröffnungsantrag mittlerweile in der Regel papierlos an die Bank übermittelt werden, der Antrag im Anschluss an das VideoIdent digital unterzeichnet werden, z. B. durch Eingabe einer per SMS erhaltenen TAN. Der Antragsteller spart so auch das Porto für das Einreichen der Unterlagen auf dem Postweg. Übrigens ist das Porto für das Einsenden von Unterlagen bzw. das Entgegennehmen von Unterlagen seit September 2020 nicht mehr Teil des klassischen PostIdents; sofern Unterlagen einzureichen sind, muss dies mit separater Postsendung geschehen.

Während des Videotelefonats zeigt der Antragsteller einem Servicebeauftragten, der bankintern oder extern sein kann, seinen gültigen Personalausweis bzw. Reisepass. Durch Kippen werden auch die Sicherheitsmerkmale sichtbar, beispielsweise das Hologramm. Der Servicebeauftragte prüft die Ausweisdaten und fertigt Fotos davon an, auch ein Foto des Antragstellers wird angefertigt und gespeichert. Abschließend erhält der Antragsteller eine TAN per SMS oder E-Mail, die er in einem dafür vorgesehenen Formularfeld online eingibt. Der gesamte Prozess nimmt circa fünf Minuten in Anspruch.

E-Ident (Online-Ausweisfunktion des Personalausweises) E-Ident ist die Möglichkeit, sich mit der integrierten Online-Ausweisfunktion des Personalausweises zu legitimieren. Das geht mittlerweile schnell und unkompliziert. Angenehm ist, dass es dabei keine Wartezeiten gibt, auf keinen freien Call-Center-Mitarbeiter warten, und nicht am Postschalter einreihen. Auch kann es zu keinen Kapazitätsproblemen kommen. Seit November 2020 sind alle deutschen Personalausweise mit einem integrierten eID-Chip ausgestattet, die Online-Ausweisfunktion ist standardmäßig aktiviert. Lange gab es kaum Gelegenheiten sie einzusetzen. Jetzt wird es sich durchsetzen, denn es muss nicht mehr zwingend ein spezielles Lesegerät vorhanden sein, sondern es können einfach ein NFC-fähiges Smartphone (ab iPhone 6 bzw. Android ab Version 4.0) und eine App dazu verwendet werden. Da die Banken bei den angebotenen Möglichkeiten zur Legitimation in der Regel mit einem der Identifizierungsdiensteanbieter zusammenarbeiten, ist die entsprechende App des Identifizierungsdiensteanbieters zu installieren, etwa die PostIdent-App der Deutschen Post. Nach Aufforderung hält man den Personalausweis an das Smartphone und gibt die Ausweis-PIN ein.

Erfahrungsberichte von Bankkunden: Über diese Verlinkung können Erfahrungsberichte zu den einzelnen Tagesgeldanbietern gelesen werden. Einige Anbieter haben mehrere unterschiedliche Tagesgeldkonten im Programm, die Berichte beziehen sich i. d. R. auf eines dieser Konten. Wenn Sie ebenfalls einen Erfahrungsbericht schreiben möchten, können Sie diesen gerne über das Webformular einreichen.

Link zum Anbieter: Die Website des Anbieters wird in einem neuen Browserfenster geöffnet.

Aktualisierung, Rankingkriterien und berücksichtigte Anbieter:

Screenshot zum letzten Aktualisierungslauf, den Rankingkriterien und den berücksichtigten Anbietern

Unterhalb der Vergleichsübersicht sind Datum und Uhrzeit des letzten Aktualisierungslaufs genannt. Der Zeitpunkt bezieht sich jeweils auf die Aktualisierung des gesamten Tagesgeldvergleichs. Wir haben zu diesem Zeitpunkt die Konditionen der Anbieter automatisiert auf Veränderungen geprüft und daraufhin die relevanten Anpassungen vorgenommen.

Außerdem ist eine ausführliche Aufstellung der im Vergleich berücksichtigten Anbieter verlinkt. Die berücksichtigten Anbieter ergeben sich aus der Ausrichtung der Website auf Direktbanken und Online-Broker. Daneben beziehen wir ebenso Unternehmen ein, die Bankprodukte bundesweit über das Internet anbieten und den Abschluss per PostIdent oder VideoIdent ermöglichen. Dadurch dass Bankprodukte unterschiedlich ausgestaltet sein können, ist es manchmal sinnvoll, Produktvarianten in separaten Übersichten abzubilden, um tatsächlich gleichartige Produkte miteinander zu vergleichen. Falls separate Übersichten bestehen, verlinken wir sie auf der Einstiegsseite zum Bereich, und informieren auch in der Aufstellung der berücksichtigten Anbieter über das Vorhandensein.