Girokonto: Die Konten der Challenger-Banken

Smartphones werden im täglichen Leben sehr intensiv genutzt. Sie sind Kommunikations- und Entertainmentzentrale, Mobilitätsplaner und für viele eben auch Bankfiliale. Die sogenannten Challenger-Banken richten ihre Produktwelt konsequent an der Kundschaft aus, die das Smartphone so vielseitig einsetzt und entsprechend auch Bankgeschäfte damit möglichst angenehm digital regeln möchte. Challenger-Banken sind Neugründungen, die die etablierten Banken herausfordern, indem sie Bankgeschäfte mitunter neu denken und ihre Angebote auf Basis moderner Softwaresysteme umsetzen. Die Bezeichnung ist vom englischen "challenge" abgeleitet, der Herausforderung.

Kernprodukt ist ein Girokonto, in der Standardversion meist ohne monatliche Grundgebühr. Girokonten von Challenger-Banken kommen auch infrage, wenn man sich eine Kreditkarte zulegen möchte, denn sie ist oft beitragsfrei enthalten. Allerdings sind es in der Regel Debitkarten, für die Kaution von Mietwagen und Hotelreservierungen werden sie eventuell nicht akzeptiert. Die von den Challenger-Banken für das Mobile Banking bereitgestellte App ist in der Regel ansprechend gestaltet und bietet jede Menge smarte Funktionen und Einstellungsmöglichkeiten. Bei manchen Angeboten gibt es keine Webseite für das Banking, lediglich die App. Bereits um das Konto zu eröffnen, wird sie benötigt. Nach dem Herunterladen der App registriert man sich mit den persönlichen Daten, bestätigt E-Mail-Adresse und Handynummer, durchläuft abschließend die Identifikation per Videoanruf oder einem alternativen Verfahren und schon steht das Konto zur Verfügung.

Aber was macht diese Konten noch aus? Der Hauptvorteil einiger Challenger-Banken wie Revolut sind niedrige Gebühren und günstige Wechselkurse im Auslandseinsatz. Auch sind die Konten leicht zu bekommen, die Bonitätsanforderungen gering. Mehrere der Konten lassen sich per Kreditkarte aufladen, d. h. mit Guthaben befüllen, um dieses unmittelbar verwenden zu können, zum Beispiel für eine Überweisung. Das ist praktischer als den Betrag zuerst von dem einen auf das andere Konto zu überweisen. Für manche ist es auch lohnend, um Umsatzziele auf der für die Aufladung verwendeten Kreditkarte zu erreichen. Es gibt noch viele kleine Annehmlichkeiten. Nutzer sind gut über die Kontobewegungen informiert, sie können Push-Nachrichten auf ihr Smartphone erhalten. So wird auch jeder Karteneinsatz vor Ort, ob erfolgreich oder abgebrochen, direkt mit einer Rückmeldung quittiert. In der Summe sorgen solche Dinge für eine angenehme Nutzererfahrung.

Einige der Challenger-Banken sind zügig international expandiert. Von Investoren mit viel Kapital ausgestattet und mit nur einem einzigen Produkt ist es einfach, den Betrieb so zu skalieren. Die Flagge auf ein Land zu setzen, reicht mittelfristig jedoch nicht aus, die jeweilige Adaption und das Einhalten der regulatorischen Anforderungen sind aufwendig und letztlich werden sie mit den neuen Kunden Geld verdienen müssen. Challenger-Banken setzen auf Design und ein selbstbewusstes Marketing, das jeden kleinen Erfolge feiert, und sie sind locker in der Ansprache, weit entfernt vom üblichen Kommunikationsstil der Branche.

Aber auch die etablierten klassischen Banken sind im App-Zeitalter angekommen, erst recht die Direktbanken. Von daher ist der technische Vorsprung der Challenger-Banken in ihrer Nische nicht allzu groß. Unbestritten sind sie experimentierfreudiger, sie können es sich eher erlauben, etwas was nicht funktioniert nach kurzer Zeit wieder einzustellen. In den großen Kundenzahlen, die kommuniziert werden, ist ein beträchtlicher Anteil inaktiver Kunden. Häufig werden die Konten der Challenger-Banken nur als zusätzliches Konto eröffnet, weil es neugierig macht oder in bestimmten Teilbereichen des Bankgeschäfts nützlich ist. In der nachfolgenden Übersicht stellen wir einige Challenger-Banken und deren jeweilige Features vor, die für Privatkunden in Deutschland interessant sein können. Ein deutschsprachiger Kundensupport ist jedoch nicht in allen Fällen gegegen.

Kurzübersicht

| Anbieter | Herkunft | Rechtsstatus | Kontopreis in Standardversion |

|---|---|---|---|

| Revolut |   |

Bank | - |

| N26 |  |

Bank | - |

| Vivid Money |  |

E-Geld-Institut | - |

| Openbank |  |

Bank | - |

| Monese |   |

E-Geld-Institut | - |

| bunq |  |

Bank | EUR 2,99 pro Monat / EUR 8,99 pro Monat |

| Wise |  |

E-Geld-Institut | - |

Revolut aus London wurde 2015 gegründet und agiert mit E-Geldlizenzen aus Großbritannien und Litauen sowie mittlerweile im Falle der Revolut Bank UAB mit einer litauischen Banklizenz. Neue Konten von Kunden mit Wohnsitz in der EU eröffnet Revolut standardmäßig über die litauische Revolut Bank UAB. Diese bekommen entsprechend eine LT-IBAN und die Konten werden in Euro geführt. Eigentlich wollte man mit dem auch Bestandskunden angebotenen Wechsel zur Revolut Bank UAB zugleich auch DE-IBANs einführen, bis dato ist dies jedoch noch nicht umgesetzt worden. Revolut richtete sich mit seinem Kontoangebot anfangs besonders an diejenigen, die viel reisen oder über Länder- und Währungsgrenzen hinweg Geld transferieren. Hier ist Revolut häufig sehr günstig. Zum einen fällt kein Auslandsentgelt an - mit den Ausnahmen Thailändischer Bath und Ukrainische Hrywnja und in der Standardversion begrenzt auf den Währungswechsel bis zum Gegenwert von EUR 1.000 pro Monat. Zum anderen zieht Revolut beim Währungswechsel nicht die Kurse der Kreditkartengesellschaften heran, sondern fortlaufend ermittelte Interbankenkurse - was Mittelkurse sind, zu denen Banken untereinander Währungen tauschen. An Wochenenden (samstags bis sonntags, Londoner Zeit) erhebt Revolut jedoch einen Kursaufschlag, Revolut erklärt es damit, dass die Interbankenkurse an Wochenenden nicht ermittelt werden und Revolut somit ein gewisses Kursrisiko trägt. Bei den Hauptwährungen schlägt Revolut an den Wochenenden 1,00% dem letzten verfügbaren Kurs auf und bei den anderen Währungen 2,00%. Internationale Überweisungen kosten in der Standardversion zudem zwischen EUR 0,30 und EUR 5,00 je Auftrag.

Eine Kreditkarte stellt Revolut auf Anforderung aus, zu vielen Aktionszeiträumen ist das sonst kostenpflichtige Zusenden bei bestimmten Karten gratis. Speziell für den Online-Einsatz kann der Kunde virtuelle Karten bestellen, auch als Einwegkarte, was vor Missbrauch durch Datenklau schützen soll. Die Karten von Revolut sind an das Konto gebunden und Debitkarten, Guthaben muss für den Karteneinsatz vorhanden sein und die Belastung erfolgt sofort. Die Karten lassen sich bei Apple Pay, Google Pay und Garmin Pay für das mobile Bezahlen hinterlegen.

Aufladen lässt sich das Revolut-Konto mit Visa, Mastercard, Apple Pay und Google Pay. Dies ist in der Regel gebührenfrei, andernfalls wird, bevor der Vorgang abschließend zu bestätigen ist, die Gebühr angezeigt.

Überweisungen in Euro führt Revolut standardmäßig als SEPA-Echtzeitüberweisungen aus, sowohl das Senden als auch das Empfangen ist gebührenfrei. Damit die Überweisung in Sekundenschnelle ankommt, muss natürlich auch die empfangene Bank das Verfahren unterstützen. Beim Bargeldabheben müssen in der Standardversion des Kontomodells EUR 200,00 pro Monat genügen, maximal in fünf Abhebungen. In diesem Rahmen ist es gebührenfrei (gegebenenfalls aber Entgelt des Automatenbetreibers), für Abhebungen darüber hinaus fallen seitens Revolut 2,00% Gebühr an, mindestens aber EUR 1,00. Ab Premium wird Zugriff auf Kryptowährungen geboten und in der Metal-Version Versicherungsleistungen sowie 0,10% Cashback auf die Kartenzahlungen innerhalb Europas und 1,00% Cashback außerhalb Europas.

Der Kundensupport steht nur auf Englisch per Chat zur Verfügung und zunächst gerät man dort an einen Chatbot. Wenn es zu Problemen kommt, kann dies aufwendig werden, etwa wenn die Herkunft von Geldern wegen einer punktuellen Geldwäscheprüfung zu erklären ist oder Revolut aus einem anderen Grund das Konto sperrt, um Unterlagen oder eine Rückmeldung einzufordern. Mit einer solchen kurzzeitigen Sperrung muss man laut vielen Berichten von Revolut-Kunden jederzeit rechnen.

Neben der funktionsstarken App für das Smartphone kann seit dem vierten Quartal 2020 auch ein Zugang für den Browser genutzt werden, dort kann man sich die Umsätze ansehen, Aufladungen vornehmen und der Kundensupport per Chat ist verfügbar, was eine Erleichterung sein kann.

Betreffend einer Einlagensicherung ist relevant, bei welcher Einheit von Revolut das Konto geführt wird. Bei der Revolut Bank UAB besteht sie durch die litauische Einlagensicherung, bis EUR 100.000 je privatem Einleger. Bei E-Geld-Instituten hingegen besteht keine. Als Gehaltskonto oder für größere Summen eignen sich die Konten von E-Geld-Instituten nicht! Ein vollwertiger Ersatz für ein deutsches Bankkonto ist ein Revolut-Konto auch deshalb nicht, weil keine Lastschriften möglich sind. Selbst wenn es seitens Revolut gehen würde, akzeptieren leider immer noch einige per Lastschrift einziehenden Unternehmen oder andere Banken als Referenzkonto keine ausländische IBAN. Die Diskriminierung verstößt gegen geltendes Recht, ist aber dennoch ein Problem. Und Überweisungen sind bei Revolut unüblicherweise durch einen Mindest-Überweisungsbetrag von EUR 2,00 eingeschränkt.

Echte Gemeinschaftskonten sind seit April 2023 verfügbar. Bei Revolut können zwei Personen ein Gemeinschaftskonto für private Zwecke nutzen, sofern sie im selben Land leben. Dabei ist es egal, ob es sich um Partner, Familienmitglieder oder Freunde handelt. Bei vielen anderen Banken sind Gemeinschaftskonten hingegen nur für Paare mit gemeinsamer Wohnadresse erhältlich. Und bei Fintechs wie Vivid Money und Tomorrow sind die "Gemeinschaftskonten" nur Einzelkonten mit Vollmacht für die andere Person. Das macht einen Unterschied, insbesondere bei der Haftung, bei einer Pfändung, aus steuerlicher Sicht und im Todesfall. Um das Gemeinschaftskonto eröffnen zu können, muss jede der beiden Personen ein Einzelkonto bei Revolut besitzen. Das Gemeinschaftskonto lässt sich dann als zusätzliches Konto einrichten. Jede Person darf für die Dauer des Bestehens nur ein einziges Gemeinschaftskonto bei Revolut haben. Beide Kontoinhaber bekommen eine eigene Karte und haben dieselben Rechte an dem Konto (sofern gesetzlich nicht anders geregelt). Sie sind auch gemeinsam verantwortlich für Dinge, die im Zusammenhang mit dem gemeinsamen Konto passieren. Weisungen können sie allein erteilen und auch die Kontoschließung hat Revolut so geregelt, dass sie von einem allein ausgesprochen werden kann, der Kontosaldo des gemeinsamen Kontos muss zu dem Zeitpunkt aber auf null sein.

Revolut bietet auch einen vermeintlich bequemen Zugang zu Investments an, beispielsweise um in Aktien und ETFs anzulegen. Allerdings ist das kein vollwertiges Brokerage und vor allem für deutsche Anleger nicht steuereinfach, denn die Dienste rund ums Trading werden länderübergreifend von Litauen aus erbracht (von der Revolut Securities Europe UAB).

N26 aus Berlin, 2013 gegründet, wuchs rasant. Das Girokonto ist auf die Smartphone-Nutzung ausgerichtet, aber ein Online-Banking für den Browser steht ebenfalls zur Verfügung. Die Standardversion des Girokontos ist gebührenfrei. Enthalten ist eine Debit-Mastercard, die für Apple Pay und Google Pay hinterlegbar ist. Im Tarif Standard und ohne Gehaltseingang kann der Kunde in Deutschland drei Mal pro Monat einen Geldautomaten ohne Bargeldgebühr nutzen, im weltweiten Ausland unbegrenzt (gegebenenfalls jeweils aber Entgelt des Automatenbetreibers). Das Auslandsentgelt bei N26 beträgt 1,70%. Gebührenfreies Geldabheben ist zudem flächendeckend per Barcode im deutschen Einzelhandel möglich, über die Kooperation von N26 mit Barzahlen.de.

Mit virtuellen Unterkonten, sie heißen bei N26 "Spaces", lassen sich Ausgaben budgetieren. Die Anzahl der aktiven Spaces ist in der Standardversion auf zwei limitiert. Bei den Premiumversionen kann der Kontoinhaber solche Spaces mit anderen N26-Kunden teilen, um zum Beispiel eine Wohngemeinschaft zu organisieren oder einen gemeinsamen Urlaub zu planen. Die einladende Person bleibt dabei rechtlich alleiniger Kontoinhaber. Die Shared Spaces haben keine eigene IBAN und keine Karten. Shared Spaces, zu denen man eingeladen wird, also nicht selbst einlädt, sind in der Anzahl nicht begrenzt.

Daneben gibt es, erst seit März 2024, auch echte Gemeinschaftskonten bei N26, mit gleichen Rechten und Pflichten für die Kontoinhaber. Ein Gemeinschaftskonto bei N26 ist für alle N26-Kunden mit einem privaten Konto in Deutschland verfügbar, unabhängig vom gewählten Kontomodell und ohne zusätzlichen Grundpreis. Voraussetzung für die Eröffnung ist allerdings, dass beide Personen bereits ein eigenes Einzelkonto bei N26 haben. Das bedeutet, dass man nicht einfach zusammen ein neues Konto eröffnen kann, wie es bei anderen Banken üblich ist. Die beiden Personen müssen nicht Ehepartner sein und eine gemeinsame Wohnadresse ist auch nicht notwendig. Das Einrichten erfolgt unkompliziert über die App, und das zusätzliche Konto erhält eine eigene IBAN. Bereits aus den Einzelkonten vorhandene virtuelle und physische Karten beider Kunden lassen sich mit dem Konto verknüpfen.

In begrenztem Umfang bietet N26 die Einrichtung einer Überziehungsmöglichkeit an. Wer darüber hinaus mehr Geld benötigt, kann über N26 einen Ratenkredit beantragen.

Telefonisch ist N26 nicht kontaktierbar. Der Kundenservice ist ausschließlich per E-Mail, eingeloggt über die Nachrichten-Funktion oder per Chat kontaktierbar, dies in fünf Sprachen.

Vivid Money bietet ein Girokonto mit DE-IBAN, das alle Basics wie Lastschriften, Terminüberweisung und Daueraufträge beherrscht und etliche Extras mitbringt. Das Konto ist ausschließlich auf Bedienen per Smartphone ausgelegt, seit Juni 2020 ist es am Markt. Die Vivid Money GmbH hat ihren Sitz in Berlin und russische Gründer. Alexander Emeshev und Artem Yamanov waren zuvor Manager der russischen Digitalbank Tinkoff, deren Holding finanziert Vivid Money. Vivid Money verfügt über keine Banklizenz, lediglich über eine Lizenz als E-Geld-Institut mittels ihrer luxemburger Unternehmenseinheit Vivid Money S. A. Neukunden werden seit Januar 2024 auf diesem eigenen System unter eigener Lizenz aufgenommen, die früher eröffneten Konten werden noch bis Juni 2024 bei dem Bankpartner Solaris fortgeführt. Der Status als E-Geld-Institut ist mit Einschränkungen verbunden. Im Gegensatz zu einer Vollbank dürfen E-Geld-Institute keine Einlagen im klassischen Sinne verwahren und keine Kredite vergeben. Ein wesentlicher Nachteil für Kunden ist, dass ihre Kontoguthaben nicht durch eine Einlagensicherung geschützt sind.

Vivid Money gibt vielen Dingen eine eigene Bezeichnung, Kontenmodelle heißen dort "Plan". Der "Standard"-Plan ist im Grundpreis kostenlos, wenn entweder mindestens eine Kartentransaktion pro Kalendermonat stattfindet oder ein kumuliertes Guthaben von mindestens EUR 1.000 (alle Zahlungsverkehrs-Pockets eines Kunden zusammen, nicht jedoch Investments oder Cryptos) am letzten Tag des jeweiligen Monats vorliegt. Ansonsten fallen EUR 3,90 für den Monat an. "Prime" kostet EUR 9,90 pro Laufzeitmonat, oder bei jährlicher Zahlweise EUR 99,00 pro Jahr. Sollte es zu einer viermonatigen Inaktivität kommen, erhebt Vivid Money bei Girokonten, die seit dem 28.4.22 eröffnet wurden bzw. werden, zudem eine Gebühr von EUR 0,90 pro inaktiven Monat. Als Inaktivität ist dabei definiert, wenn weder Transaktionen auf dem Konto (Zahlungen für Käufe, Lastschriften, Überweisungen, Gebühren, Währungsumrechnung und sonstige finanzielle Transaktionen) noch aktive Trades in Investment-Pockets vorgenommen wurden. Nicht als Transaktionen gewertet werden Cashback-Abhebungen, Bewegungen zwischen den Pockets und die Zahlung der Inaktivitätsgebühr.

Über die App wird auch das VideoIdent durchgeführt, im Anschluss daran erhält der Kunde unmittelbar Zugriff auf sein neu eröffnetes Konto. Das Einrichten eines Dispokredits ist nicht möglich. Dafür erfolgt normalerweise keine Schufa-Abfrage und das Konto wird auch nicht der Schufa gemeldet. Derzeit würden nur in seltenen Fällen Daten mit der Schufa oder anderen Auskunfteien ausgetauscht, heißt es seitens Vivid Money. Neukunden starten zunächst einen Monat kostenlos in Prime, nach dem Testzeitraum geht es nicht automatisch kostenpflichtig weiter, sondern nur, sofern der Kunde dem zustimmt. Bleibt die Zustimmung aus, wird auf Standard heruntergestuft.

Man kann eine physische Debit-Visa-Card zum Konto hinzubestellen. Jede physische Karte kostet mittlerweile einmalig EUR 19,90 für die Ausgabe plus die EUR 9,90 für den Standardversand, auch die Kunden in Prime müssen das zahlen. Für den Zeitraum ihrer Kartengültigkeit kann die Karte dann ohne weiteren Jahresbeitrag genutzt werden. In Standard ist die physische Karte aus Plastik, bei Bestellung während der Zuordnung zu Prime ist sie wahlweise auch aus Metall oder personalisiert erhältlich. Ob eine Karte aus Metall wertiger ist, ist Ansichtssache, auf jeden Fall ist es eine Äußerlichkeit, die sie schwerer als eine Plastikkarte macht, 15g statt 5g, was nicht praktisch ist. Eine virtuelle Karte kostet bei Vivid Money seit August 2021 jeweils einmalig EUR 1,00 bei der Ausgabe, lediglich die erste virtuelle Karte ist bei Premium kostenlos. Karten von Vivid Money lassen sich für das mobile Bezahlen mit Apple Pay und Google Pay hinterlegen.

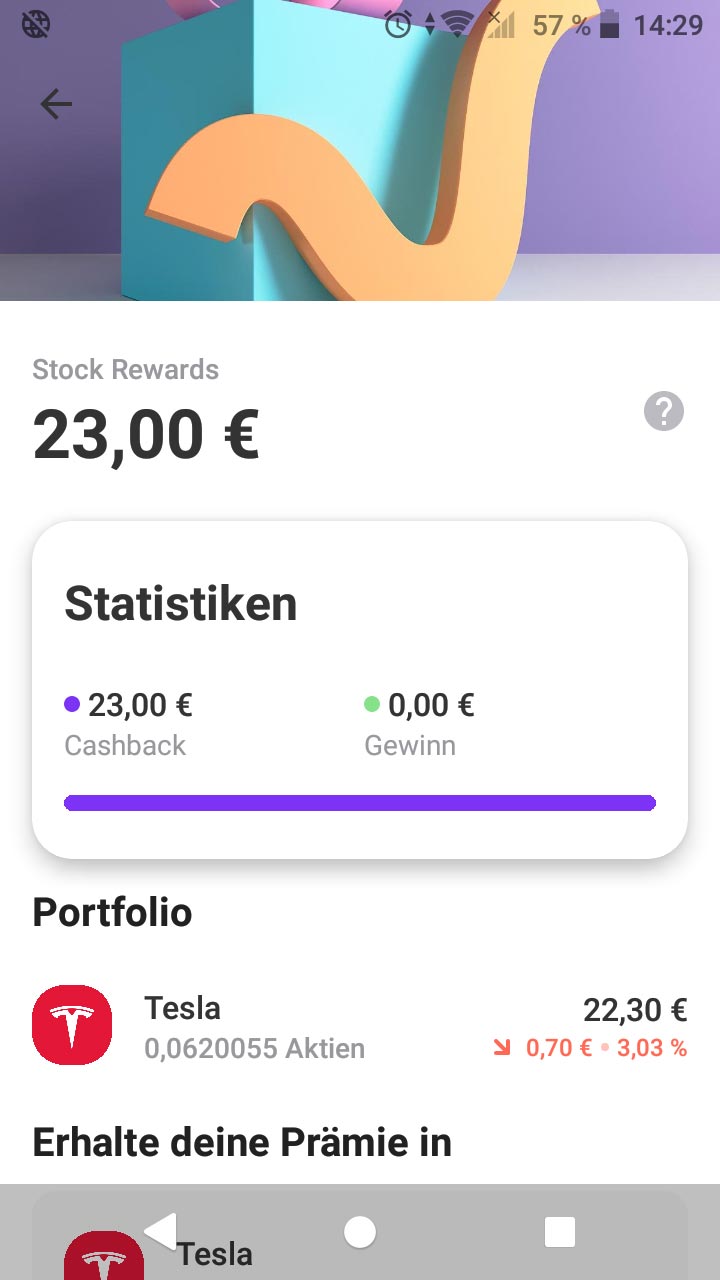

Die Summe der erhaltenen Cashbacks und die Wertentwicklung von Tesla im investierten Zeitraum, ausgewiesen in einer Pocket. Zu diesem Zeitpunkt würden bei Anforderung der Auszahlung EUR 23,00 ausgezahlt.

Alleinstellungsmerkmal sind die Cashbacks, die auf Karteneinsätze auf einem Unterkonto gutgeschrieben werden und die sich zudem mit der Wertentwicklung einer Aktie verknüpfen lassen. Aus einer Liste von Aktien kann man eine Aktie für das Verknüpfen auswählen, das sollte man tun, um auch von diesem Teil des Programms profitieren zu können. Der Clou ist, der Kunde kann nur gewinnen. Er kann den Kursgewinn einstreichen, wenn der Kurs der gewählten Aktie zwischenzeitlich gestiegen ist. Das Verlustrisiko trägt er nicht. Er kann jederzeit seine Cashbacks auszahlen lassen; sollte der Aktienkurs unter dem Einstiegskurs liegen, bekommt er die ursprünglich angesammelte Cashback-Summe ausgezahlt, das stellt seine Untergrenze dar. So sind bei den Kunden von Vivid Money für dieses als "Stock Rewards" bezeichnete Programm volatile Wachstumswerte wie Tesla, Apple und Nivida am beliebtesten. Echte Wertpapiere werden dabei nicht gekauft.

Die Cashbacks gibt es zum einen in mehrwöchigen Aktionszeiträumen für die Bezahlung (Lastschriftabbuchung oder Kartenzahlung) über Vivid Money bei bestimmten Unternehmen in den Programmen "Super Deals" und "Vivid Services". Die Super Deals werden nur im Rahmen der Freundschaftswerbung freigeschaltet. Vivid Services entspricht einem Cashbackservice für das Onlineshoppen, wie Shoop oder Getmore. Zum anderen gibt es bei Vivid einen Cashback nach Einkaufskategorien für Kartenzahlung. Drei (Standard) bzw. vier (Prime) Kategorien darf man in der App unter dem Reiter "Shopper" monatlich aufs Neue auswählen, im Laufe der letzten Woche eines jeden Monats. In Prime waren es beispielsweise für März 2023 folgende Cashbackraten: Mode 1,00%, Tankstellen 2,00%, Apotheken 4,00%, Fast Food 2,00%, Amazon 2,00%, Gastronomie 1,00%. Sollte man vergessen, Kategorien für den jeweiligen Monat auszuwählen, bekommt man nichts, bis die Auswahl getroffen ist. Mit Prime ist die Auswahl an Aktionsangeboten teilweise größer und die Cashbackraten sind meist höher als in Standard. Beim Cashback nach Kategorien können Prime-Nutzer auch die Kategorie "0,20% auf alles" auswählen. Super Deals, Vivid Services und der Cashback nach Kategorien können nicht kombiniert werden; es wird das Programm mit der höheren Cashbackrate angewendet.

Um für das Cashback-Sammeln nach Kategorien freigeschaltet zu werden, muss jeweils am Ultimo des Vormonats entweder die Summe der Kontostände auf Euro- und Währungskonten (inklusive eventueller Shared-Pockets) mindestens EUR 1.000 betragen oder man hat im laufenden Monat mindestens EUR 100,00 in die Derivatekontrakte investiert, die die Kursentwicklung von Aktien, ETFs, Kryptowährungen oder Edelmetallen abbilden sollen. Die jeweilige Cashbackrate wird auf kleine Zahlungen nicht gewährt, in Standard muss der Zahlbetrag auf mindestens EUR 1,00 lauten, in Prime auf mindestens EUR 0,50. Auch gilt eine Cashback-Obergrenze pro Transaktion, EUR 5,00 in Standard und EUR 10,00 in Prime. Für die insgesamt erzielbaren Cashbacks gilt zudem eine Obergrenze von EUR 20,00 pro Laufzeitmonat in Standard und von EUR 100,00 pro Laufzeitmonat in Prime.

Unterkonten mit separater DE-IBAN, "Pockets", können angelegt und mit Guthaben in Euro oder Fremdwährung befüllt werden. 3 Unterkonten sind in Standard inklusive, 15 in Prime. Damit lassen sich beispielsweise Budgets vergeben oder Fremdwährungs-Guthaben für Zahlungen und Abhebungen bereitlegen (40 verschiedene Währungen bei Standard, 107 bei Prime). Vivid Money erkennt automatisch die Zahlungswährung und verbucht bei vorhandenem Fremdwährungs-Guthaben immer in der entsprechenden Pocket, ohne dass der Kunde sie explizit auswählen muss. Pocket-Inhaber können ihre einzelnen Pockets für bis zu fünf Personen nach dem Vollmachtsprinzip freigeben, das ist auch im Standard-Plan möglich, die Pocket kann dann gemeinsam genutzt werden, zum Beispiel für gemeinsame Haushaltsausgaben. Die Personen, die dazu eingeladen werden, müssen bei Vivid schon Kunde mit einem eigenen Konto sein. Geld senden funktioniert per Banküberweisung, oder anhand von Name oder Telefonnummer eines anderen Vivid-Kundens. Die Banküberweisungen sind nicht in Echtzeit, nur die des internen Systems. Vivid Money führt Banküberweisungen ohne direkte Gebühr aus, Überweisungen außerhalb des SEPA-Raumes sind noch nicht möglich. Vivid Money erhebt kein Auslandsentgelt, allerdings kommt es bei Fremdwährungstransaktionen auch auf den angewendeten Wechselkurs und den darin eventuell enthaltenen Aufschlag an. Vivid Money spricht davon, einen "Live-Wechselkurs" zum Zeitpunkt der Transaktion anzuwenden, der in der Regel zu einem der besten gehöre, der möglichst auf dem Referenzkurs der Europäischen Zentralbank basiere und nur einen kleinen Aufschlag enthalte. Im Preis- und Leistungsverzeichnis der Solaris ist ersichtlich, dass es Kurse von Morningstar Real-Time Data Limited, London, sind und der generelle Aufschlag darauf gar nicht mal so niedrige 1,00% sind.

Unterschiede bestehen auch hinsichtlich des gebührenfreien Geldabhebens. Bei Standard sind EUR 200,00 pro Laufzeitmonat gebührenfrei, bei Prime EUR 1.000. Abhebungen über die vorgenannten Betragsgrenzen hinaus werden mit 3,00% Gebühr belastet, mindestens aber EUR 1,00 pro Vorgang. Kleine Auszahlungsbeträge unter EUR 50,00 lösen ebenfalls die Gebühr von 3,00%, mindestens aber EUR 1,00 pro Vorgang, aus. Vivid Money wendet das Limit und die Regelung für kleine Auszahlungsbeträge nicht nur auf das Geldabheben an Geldautomaten an, sondern auch bei dem von vielen Händlern kostenlos angebotenen Bargeldservice an der Ladenkasse, sodass seitens Vivid Money eine Gebühr belastet wird, wenn dort ein Betrag unter EUR 50,00 abgehoben wird oder die Summe der Automatenabhebungen/Kassenauszahlungen das Limit von EUR 200,00 pro Laufzeitmonat überschreitet. Und das obwohl den kartenausgebenden Unternehmen bei solchen Bargeldservices eigentlich keine Kosten entstehen. Der Laufzeitmonat beginnt mit dem Tag, an dem man sich angemeldet hat; ein gebührenfreies Kontingent steht somit nicht unbedingt zum Ersten eines Kalendermonats wieder zur Verfügung.

Die Pockets werden normalerweise aufgeladen, indem man darauf Geld überweist. Aber auch mittels Debit- und Kreditkarten von Visa und Mastercard, Maestro-Karten sowie über Apple Pay und Google Pay ist das Aufladen bei Vivid Money möglich. Das Geld ist so sofort verfügbar, etwa für Zahlungen oder Investments. Seit November 2022 besteht dazu in Standard kein Freibetrag mehr. Wenn man die Funktion nutzen möchte, muss man in der App so bezeichnete "Mini-Booster" je EUR 0,49 kaufen, mit denen man jeweils bis zu einem Höchstbetrag von EUR 50,00 aufladen kann. Um beispielsweise EUR 200,00 aufzuladen, benötigt man vier Mini-Booster, insgesamt EUR 1,96 an Gebühren. In Prime sind die Sofort-Aufladungen bis EUR 1.000 pro Laufzeitmonat gebührenfrei. Aufgrund des verwendeten "Broker"-Codes von Vivid Money kann es bei den Aufladungen sein, dass seitens manchem Kartenaussteller Gebühren erhoben werden, denn beispielsweise Barclays erhebt beim Karteneinsatz in Casinobetrieben, Lotteriegesellschaften, Wettbüros und eben Wertpapierhandelsplattformen eine Gebühr von 4,00% des Umsatzes.

Konkrete Auskünfte von Vivid Money zu erhalten, ist für Standardkunden schwierig, da diese für den Support für die meisten Anliegen an den Chatbot geleitet werden.

Wiederkehrende Lastschriften zu Abonnements erkennt Vivid Money durch eine Programmierung, zeigt sie dem Kunden als Service "Abokontrolle" mit ihren monatlichen Kosten in einer Übersicht an. Zahlungen zu vergessenen Abonnements könne er mit einem Klick blockieren, heißt es in der Beschreibung. Aber auch Vivid Money weiß, dass dies nicht der korrekte Weg ist, und weist weiter unten darauf hin, dass Blockieren der Zahlung nicht dem Kündigen des Abonnements beim Anbieter entspricht und zur Folge haben kann, dass der Anbieter Kosten für fehlgeschlagene Einzüge in Rechnung stellt.

Openbank gehört zur Großbank Santander. Openbank ist länderübergreifend aus Madrid aktiv, entsprechend ist es eine spanische IBAN beim Girokonto. Lastschriften, Daueraufträge und eingehende SEPA-Echtzeitüberweisungen werden unterstützt. Der Kontenzugriff ist sowohl über den Browser als auch über Banking-App möglich, das Handling ist ein wenig gewöhnungsbedürftig. Das fängt beim Login an, bei der Registrierung werden die Personalausweisnummer und ein vierstelliger Zifferncode als Zugangsdaten festgelegt. Wenn der Personalausweis später abläuft, bleibt es zunächst bei der alten Personalausweisnummer für den Anmeldenamen. Wenn man die Scans des neuen hinterlegt, ändert sich auch der Anmeldename, worauf die Bank jedoch nicht aktiv hinweist. Hintergrund für den holprigen Ablauf ist vermutlich, dass man in Spanien lebenslang eine DNI erhält, die bei uns der Personalausweisnummer entspricht. Obwohl es ein spanisches Konto ist, fragt Openbank bei Kunden aus Deutschland zur Bonitätsprüfung die Schufa ab, eingetragen wird das Konto dort jedoch nicht. Und obwohl es ein digitales Bankangebot ist, ist der von Madrid aus betriebene Telefonservice gut, 365 Tage im Jahr erreichbar, für Kunden aus Deutschland ist eine Telefonnummer mit Frankfurter Vorwahl geschaltet.

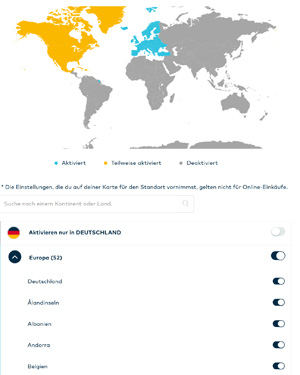

Praktische Details: Die Verwendung der Karte kann auf bestimmte Länder oder Kontinente beschränkt und für Online-Käufe oder an Geldautomaten nach Bedarf ein- oder ausgeschaltet werden.

Eingebunden in die bestehende Konzernstruktur bestehen Vorteile bei der Bargeldversorgung und durch die Einlagensicherung. Das Konto an sich ist ohne Grundpreis. Die enthaltene, so bezeichnete Я42-Karte, eine Debit-Mastercard, bietet fünf freie Abhebungen an beliebigen Automaten (gegebenenfalls aber Entgelt des Automatenbetreibers), zusätzlich generell gebührenfreies Abheben an weltweit allen Geldautomaten der Grupo Santander, was in nord- und südamerikanischen Ländern wie Argentinien, Brasilien und Chile, Mexiko und den USA sehr nützlich sein kann. Mit der Banking-App der Openbank für Android ist Bezahlen per Smartphone möglich - also ohne Einbindung eines Dritten. Die Karte lässt sich aber auch bei Apple Pay, Google Pay und Garmin Pay hinterlegen. Mobiles Bezahlen wird somit bei der Openbank in allen gängigen Varianten unterstützt. Mit einem monatlich kündbaren Abo für EUR 7,99 pro Monat zugeschaltet werden kann ein Paket aus diversen Reiseversicherungen, für die Absicherung von Reisen mit öffentlichen Verkehrsmitteln wie Flugzeug, Schiff und Zug und die dadurch realisierten Auslandsaufenthalte. So besteht, sofern mit der Я42-Karte bezahlt und sofern das Abo auf der Reise weiterhin eingeschaltet ist, unter anderem ein finanzieller Schutz bei Verspätung von Transportmitteln, Gepäckverlust, Diebstahl, Unfall (dies laut den Informationen für bis zu fünf Personen) sowie medizinischer Betreuung im Ausland. Es gibt dabei erfreulicherweise keinen Selbstbehalt, allerdings sind die jeweiligen Deckungssummen sehr gering, sodass es meist nur eine kleine Hilfe in diesen Notsituationen sein kann. Die oft gewünschte Absicherung für den Reiserücktritt oder Reiseabbruch ist gar nicht enthalten. Mit eingeschaltetem Abo entfällt aber auch noch das bei Openbank mit regulär 3,00% sehr hohe Auslandsentgelt. Die Legitimation bei der Kontoeröffnung kann ganz einfach per Überweisung von einem bestehenden Konto vorgenommen werden, oder per VideoIdent. Auch mehrere Buchstaben-/Zahlenfolgen von verschiedenen Stellen auf dem Personalausweis sind in der Antragsstrecke nach Anweisung anzugeben. Die Unterschrift bei der Kontoeröffnung kann am Display/Bildschirm digital geleistet werden, der Vertrag muss nicht auf dem Postweg eingereicht werden. In das Online-Banking bzw. die Banking-App integriert sind an Besonderheiten ein Ausgabenmanager, ein Passwortmanager sowie die Möglichkeit, entweder per Robo-Advisor in Zusammenarbeit mit BlackRock in ein Portfolio aus gemanagten und indexabbildenden Fonds ab einem Euro regelmäßig zu investieren oder die Anlageentscheidungen zu Aktien, ETFs und gemanagten Fonds selbst zu treffen, wobei es in beiden Fällen nicht kostengünstig (das Brokerage zum Beispiel mit Depotgebühr von 0,16%, aber mindestens EUR 12,00 pro Posten, und Gebühr bei Wertpapierübertrag an andere Bank) und ein Depot in Spanien ist, was für Kunden aus Deutschland den Aufwand mit dem Deklarieren der Kapitalerträge bedeutet.

Wer das Girokonto bei Openbank eröffnet, kann dort auch ein Tagesgeldkonto bekommen; wobei es wie erwähnt aus Madrid angeboten wird, es folglich eine Auslandsanlage mit dem Mehraufwand bei der Versteuerung der Kapitalerträge ist und für die Einlagensicherung der spanische Einlagensicherungsfonds zuständig ist. Neukunden, die den Promocode "WILLKOMMEN" in der Antragsstrecke zur Kontoeröffnung eingeben, erhalten so das "Willkommens-Tagesgeldkonto" hinzu, bei dem in den ersten sechs Monaten ein Sonderzins von effektiv 3,60% p. a. auf Guthabenteile bis eine Million Euro gewährt wird. Nach dem Zeitraum der Sonderverzinsung wird das Konto in ein "Open Tagesgeldkonto Plus" umgewandelt, auf dem standardmäßig derzeit mit nominal 2,80% verzinst wird. Ein Höchstanlagebetrag gibt es hier seitens Openbank mittlerweile nicht mehr. Die Zinsgutschrift ist monatlich. Einzahlungen und Verfügungen müssen immer über das Girokonto bei Openbank transferiert werden. Bei neu eingerichteten Konten schränkt Openbank die Verfügbarkeit laut übereinstimmenden Kundenrückmeldungen durch ein Überweisungslimit stark ein, das EUR 3.000 pro Tag betrage, aber nicht auf der Produktseite kommuniziert wird.

Monese, ein E-Geld-Institut aus London. Die Konten der EU-Kunden werden von dem in Belgien registrierten Tochterunternehmen geführt, ebenfalls ein E-Geld-Institut. Monese bietet in der Standardversion eine kostenlose Kontoführung innerhalb bestimmter Limits. Das Konto kann über die App bedient werden, via Browser gibt es nur eine Übersicht zu den Umsätzen und die Möglichkeit, Kontoauszüge herunterzuladen. Für das Zusenden der Debit-Mastercard erhebt Monese EUR 4,95. Das Konto mit Guthaben aufladen, das geht per Überweisung, oder per Debit-Kreditkarte bis EUR 3.000 je Laufzeitmonat gebührenfrei; mit einer echten Kreditkarte ist es nicht möglich. Bis zu EUR 200,00 pro Monat können ohne Bargeldgebühr an Geldautomaten abgehoben werden (gegebenenfalls aber Entgelt des Automatenbetreibers), für den übersteigenden Betrag fallen 2,00% Gebühr an. Kartenzahlungen in Fremdwährung sind bis zum Gegenwert von EUR 2.000 kostenlos, danach werden ebenfalls 2,00% fällig. Und für das Überweisen in Fremdwährung an Konten, die nicht bei Monese sind, besteht gar kein Freikontingent; 2,00% fallen an, mindestens jedoch EUR 2,00 für eine solche Überweisung.

Die Karte von Monese kann sowohl bei Apple Pay als auch bei Google Pay hinterlegt werden. Monese unterstützt auf den belgischen Konten das Lastschriftverfahren. Das Auslandsentgelt beträgt 0,50%, mit Ausnahme von Währungswechsel in Rumänischer Leu, bei denen es 0,75% sind.

bunq besitzt eine eigene niederländische Banklizenz und hat selbst für die trockenen Allgemeinen Geschäftsbedingungen einen lockeren Schreibstil gefunden, überschrieben mit "Papierkram". Kunden, die mit Wohnsitz in Deutschland eröffnen, bekommen eine deutsche IBAN zugeteilt. Auch ein deutschsprachiger Support ist seit April 2021 verfügbar. bunq hebt den Spaßfaktor bei den Finanzen, einfaches Kategorisieren und Budgetieren von Ausgaben sowie automatisches Sparen durch Aufrunden sind möglich. Außerdem errechnet die Banking-App anhand der regelmäßigen Umsätze einen zukünftigen Kontostand und gibt so einen Rahmen für mögliche Ausgaben vor. bunq arbeitet nicht mit der deutschen Schufa zusammen, das Konto wird dort nicht gemeldet.

Das Kontomodell "Easy Money" ist für private Einzelpersonen für EUR 9,99 pro Monat zu haben. Das Girokonto lässt sich - falls dies mit Debit- oder Kreditkarte geschehen soll - in diesem Kontomodell mit bis zu EUR 500,00 pro Monat kostenlos aufladen, für darüberliegende Betragsteile werden 0,50% Gebühr erhoben. Eingehende und ausgehende SEPA-Echtzeitüberweisungen sind kostenlos. Lastschriften werden unterstützt. Bis zu drei physische Karten sind inklusive, eine Maestro-Karte und Mastercards. Die Mastercards lassen sich bei Apple Pay und Google Pay für das mobile Bezahlen hinterlegen. Zusätzlich können bis zu 25 virtuelle Kreditkarten für sicheres Zahlen im Internet generiert werden. Vier Abhebungen am Geldautomaten sind pro Monat abgedeckt (gegebenenfalls aber Entgelt des Automatenbetreibers). Es fällt kein Auslandsentgelt oder Fremdwährungsentgelt an, aber bei der Währungsumrechnung versteckt ein als Netzwerkaufschlag bezeichneter Aufschlag von 0,50% auf den Wechselkurs. Bei Kartenzahlungen beispielsweise kommt im Kontomodell Easy Money der Mastercard-Wechselkurs zuzüglich des Netzwerkaufschlags zur Anwendung. Bis zu 25 Unterkonten können ohne Aufpreis eingerichtet und mit anderen bunq-Kunden geteilt werden. bunq ist Barzahlen.de-Partner. Einzahlen und Auszahlen ist deshalb auch auf diesem Weg an Kassen im deutschen Einzelhandel möglich. Teilnehmende Händler sind dm-drogerie markt, REWE, real, Rossmann, Penny, toom-Baumärkte, Q1-Tankstellen, die Shops von mobilcom-debitel sowie die der Unternehmensgruppe Dr. Eckert (Ludwig, Eckert, Barbarino, Adam's und ON!Express). Die Funktion ist nicht zwingend mit einem Einkauf verbunden. Einzahlen über die Funktion ist bis zum Betrag von EUR 100,00 pro Kalendermonat gebührenfrei, für Betragsteile darüber erhebt bunq eine Gebühr von 2,50%. Beim Auszahlen über die Funktion erhebt bunq keine Gebühren.

Eine abgespeckte Variante, im Juni 2021 eingeführt, ist das Kontomodell "Easy Bank" für EUR 3,99 pro Monat. Dort sind keine SEPA-Echtzeitüberweisungen enthalten, keine kostenlosen Bargeldabhebungen an Geldautomaten, keine Unterkonten, nur eine physische Karte (man muss sich zwischen Maestro-Karte und Mastercard entscheiden) und keine virtuellen Karten. Dort gibt es bereits auf Kartenzahlungen in Nicht-Euro-Währungen ein Fremdwährungsentgelt von 1,50%, zusätzlich kam im November 2021 der als Netzwerkaufschlag bezeichnete Aufschlag von 0,50% hinzu.

bunq setzt auf einen Sonderzins für Kontoguthaben, um speziell in Deutschland Neukunden zu gewinnen: 3,36% p. a. für Guthabenteile bis EUR 100.000 in den ersten vier Monaten. Das Angebot richtet sich an Neukunden, die ab 18.7.24 ein Konto bei bunq eröffnen. Die Verzinsung gilt auf allen privaten Girokontomodellen und auf dem separaten, kostenlos geführten Sparkonto "Easy Savings". Das Sparkonto lässt sich eröffnen, ohne dass man ein Girokonto bei bunq haben muss. Das Guthaben lässt sich an beliebige Konten auszahlen bzw. überweisen, eine sichere Bindung an ein Referenzkonto besteht nicht. Beim Sparkonto besteht zwar keine Beschränkung in der Höhe der Auszahlungen, jedoch dürfen maximal nur zwei Auszahlungen pro Monat vorgenommen werden. Der Standardzins beträgt derzeit 1,56% für Guthabenteile bis EUR 100.000. Die Frequenz der Zinsgutschrift ist bemerkenswert hoch, da die Zinsen wöchentlich gutgeschrieben werden, immer montags. Weil bunq ein Auslandsanbieter ist, müssen Kunden aus Deutschland die Zinserträge über die Einkommensteuererklärung selbst abführen. Die Verzinsung lässt sich ausschalten, falls sie zum Beispiel wegen der Steuerproblematik nicht gewünscht ist.

Bei Wise (früher TransferWise) geht es vor allem darum, die sonst oft sehr hohen Kosten bei Überweisungen ins Ausland zu reduzieren. Wise wurde 2011 von zwei Esten gegründet, hat seinen Hauptsitz in London und eine britische Zulassung als E-Geld-Institut. Wise unterhält Konten in vielen Ländern und nutzt sie beim Verrechnen der Zahlungsströme. Überweisungen und Aktivitäten werden von der belgischen E-Geld-Tochter ausgeführt, wenn Geld aus dem Europäischen Wirtschaftsraum überwiesen wird oder der Kunde dort wohnt und das "Multi-Währungs-Konto" von Wise besitzt. Die Gelder, die die Kunden versenden, überqueren so tatsächlich selten eine Grenze. Stattdessen zahlt der Kunde beispielsweise bei seiner Überweisung von Deutschland in die USA auf ein EUR-Konto von Wise ein und Wise überweist daraufhin von ihrem USD-Konto an den Empfänger. Das macht diese Transfers besonders günstig. Überweisungen in über 50 unterschiedlichen Währungen sind möglich. Man kann das für einzelne Überweisungen ins Ausland nutzen, alternativ zu einer klassischen Auslandsüberweisung. Man registriert sich bei Wise und veranlasst den Transfer darüber, Wise ist dann zwischengeschaltet. Der an Wise zu zahlende Betrag lässt sich vom Girokonto bei der Hausbank überweisen oder per Kreditkarte bezahlen, die Zahlart hat Einfluss auf die Gebühr. Die exakte Höhe wird im Vorfeld über den Kostenrechner angezeigt, und auch nach wie vielen Tagen das Geld ankommen sollte. Bei Wise gibt es zudem keine Geld- und Briefkurse, in denen sich üblicherweise eine Marge versteckt, sondern einen fortlaufend ermittelten Mittelkurs.

Wer viel Zahlungsverkehr mit dem Ausland bzw. in Fremdwährung hat, kann das Multi-Währungs-Konto bei Wise in Erwägung ziehen, es wird auch in einer Version für Geschäftskunden angeboten. Mit der Eröffnung kann der Kunde eigene Kontonummern für gleich 10 Wirtschaftssysteme erhalten, nämlich die Eurozone (BE-IBAN), Großbritannien, USA, Australien, Kanada, Neuseeland, Rumänien, Singapur, Türkei und Ungarn. Das ermöglicht das kostenlose Empfangen von Geld in den zugehörigen Währungen. Man wählt die Konten aus, die man haben möchte, muss jeweils mit mindestens GBP 20,00 oder dem Gegenwert davon aufladen, um die Bankverbindung zu erhalten. Die Kontoführung ist kostenlos, aber bei jedem Währungstausch fällt eine Gebühr an und beim Überweisen an ein Bankkonto außerhalb von Wise, auch wenn man Guthaben an ein eigenes Girokonto in der gleichen Währung auszahlt (eine Lösung das zu umgehen, wäre zum Beispiel Revolut über die Karte von Wise aufzuladen und von dort zu überweisen). Sofern Guthaben in der jeweiligen Währung vorhanden ist, gilt für die Überweisung eine günstige Pauschalgebühr, bei EUR-Überweisung beispielsweise EUR 0,44. Guthaben aufladen ohne Währungstausch ist gebührenfrei per Überweisung und SOFORT Überweisung von Klarna möglich, das Aufladen per Kreditkarte ist mit einer prozentualen Gebühr belegt. Insgesamt ist festzuhalten, dass die Höhe der Gebühren für Transaktionen in vielen Fällen variabel ist, sie wird vom Kostenrechner angezeigt, es macht einen Unterschied, welche Währungspaare beteiligt sind, ob zwischen Guthaben innerhalb des Multi-Währungs-Kontos getauscht wird, oder auf welchem Weg neu eingezahlt wird. Für den alltäglichen Zahlungsverkehr eignet sich das Multi-Währungs-Konto wegen dieser Gebühren nicht, bei Auslandsbezug aber durchaus. Zum Multi-Währungs-Konto stellt Wise optional eine Debit-Visa-Card für einmalig EUR 7,00 Gebühr aus. Mit ihr lässt sich gebührenfrei in den Währungen des Kontos bezahlen und an Geldautomaten gebührenfrei abheben. Letzteres ist auf eine Summe von EUR 250,00 pro Monat begrenzt, dabei werden allerdings auch Bargeldabhebungen im Rahmen der Bargeldservices von Händlern angerechnet. Apple Pay, Google Pay und Garmin Pay werden unterstützt.