Kreditkarte: Die fünf besten Karten ohne Auslandsentgelt

Wenn die bereits vorhandenen Kreditkarten ein Auslandsentgelt haben, ist es eine Überlegung wert, das eigene Kartenportfolio um eine Kreditkarte ohne Auslandsentgelt zu ergänzen. Nach Möglichkeit sollte sie natürlich beitragsfrei sein, damit der Jahresbeitrag die Ersparnis beim Auslandseinsatz nicht gleich wieder aufhebt.

Beim Einsatz im Ausland fällt mit den meisten Kreditkarten ein prozentuales auf den jeweiligen Umsatz bezogenes Entgelt an, das sogenannte Auslandsentgelt. Dessen Höhe ist nicht unerheblich, so zahlt man beispielsweise bei fast allen Karten von Barclays 1,99%, bei American Express und International Card Services 2,00%, bei Postbank und Targobank 1,85%, bei der Landesbank Berlin 1,75% und bei der Santander Consumer Bank 1,50%. Wer oft reist, sei es nur in die benachbarte Schweiz, oder online in Shops einkauft, die in Fremdwährung abrechnen, etwa in britischem Pfund oder US-Dollar, wird die damit verbundenen Kosten niedrig halten wollen.

Normalerweise fällt das Auslandsentgelt sowohl beim Bezahlen als auch beim Geldabheben an, wenige Kartenaussteller differenzieren die Bepreisung der beiden Einsatzmöglichkeiten. Bargeldlos Bezahlen hat bekanntermaßen Vorteile: Die Akzeptanz von Kreditkarten ist im Gegensatz zur deutschen girocard in aller Welt gegeben und das Reisen damit sicherer als mit Bargeld. Mit Kreditkarte kann das lästige und oft teure Bargeldwechseln für die Reise auf ein Minimum reduziert werden. Außerdem sind die im Kartengeschäft verwendeten Devisenkurse besser als die Kurse für Bargeldwechsel. Beim Geldabheben ist eine Karte ohne Auslandsentgelt ebenfalls nützlich, was jedoch nicht zwangsläufig bedeutet, dass es dadurch komplett kostenfrei ist. Üblicherweise fällt eine Bargeldgebühr an, die der Kartenaussteller im Preis- und Leistungsverzeichnis ausweist, meist ein Prozentsatz des abgehobenen Betrags kombiniert mit einer Mindestgebühr, zum Beispiel 1,00%, mindestens aber EUR 5,00. Und gerade an touristischen Orten verlangen einige Automatenaufsteller ein direktes Entgelt, das vor der Auszahlung angezeigt wird und die Kostenrechnung nochmals erhöht. Misstrauisch sollte man werden, wenn statt der lokalen Währung die Belastung in Euro angeboten wird. Es wirkt serviceorientiert und würde manchmal auch das Auslandsentgelt ersparen, aber der Wechselkurs wird dabei von einem Dritten bestimmt und in der Regel ist er so schlecht, dass man tunlichst auf Belastung in der lokalen Währung bestehen bzw. am Display eines Geldautomaten sich zu nichts anderem verleiten lassen sollte.

Wo genau das Auslandsentgelt anfällt, definiert der Kartenaussteller. Belastungen in Euro, die in Deutschland oder in einem anderen Euroland erfolgen, sind immer ohne Auslandsentgelt. Ansonsten gibt es feine Unterscheidungslinien: Bei einigen fällt das Entgelt grundsätzlich bei Umsatz in Fremdwährung an, es wird dann eher als Fremdwährungsentgelt bezeichnet. Andere Anbieter stellen zunächst einmal auf den Einsatzort ab - außerhalb der Euroländer, der EU oder außerhalb des Europäischen Wirtschaftsraums (EWR) heißt es dann, letztgenannter Wirtschaftsraum ist eine Freihandelszone, die neben den EU-Ländern auch Norwegen, Island und Liechtenstein umfasst. Ob das Auslandsentgelt bei allen Fremdwährungen anfällt oder ob die EWR-Fremdwährungen oder einzelne EWR-Fremdwährungen davon ausgenommen sind, ist bei dieser Definition mitentscheidend.

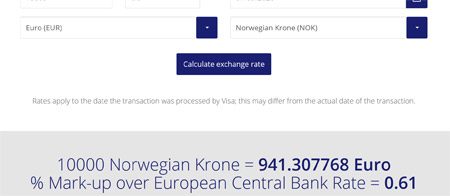

Im Währungsrechner von Visa wird der Aufschlag für jede EWR-Fremdwährung einzeln angezeigt. Im Bildausschnitt unten der Aufschlag (Mark-up) gegenüber dem offiziellen Referenzkurs der Europäischen Zentralbank, für die Norwegische Krone bei Karten, die in Euro abrechnen.

Die herangezogenen Wechselkurse und die darauf erhobenen Aufschläge schauen wir uns ebenfalls an. Im Fokus der EU-Preisverordnung stehen die elf EWR-Fremdwährungen Bulgarischer Lew, Dänische Krone, Isländische Krone, Kroatische Kuna, Norwegische Krone, Polnischer Zloty, Rumänischer Leu, Schwedische Krone, Schweizer Franken (aber nur für Liechtenstein), Tschechische Krone und Ungarischer Forint. Beim Umrechnen einer EWR-Währung in eine andere EWR-Währung dürfen gemäß der Verordnung nur die zuletzt verfügbaren Referenzkurse der Europäischen Zentralbank verwendet werden. Dies führt dazu, dass sich im Wechselkurs bei einem solchen Währungspaar kein Spread mehr versteckt. Ein Aufschlag auf den Referenzkurs ist den Banken erlaubt, er muss jedoch ausgewiesen sein. Die Banken weisen ihn üblicherweise prozentual im Preis- und Leistungsverzeichnis oder online in einem Wechselkursrechner aus; er ist konstant oder veränderlich, für alle EWR-Währungen gleich hoch oder in unterschiedlicher Höhe. Die Wechselkurse von Nicht-EWR-Währungen wie dem US-Dollar sind von der Verordnung nicht geregelt und enthalten in der Regel Spreads. Die kartenausgebenden Institute ziehen hier die von der jeweiligen Kreditkartengesellschaft ermittelten Kurse heran, bankeigene oder einer anderen Organisation. Sofern das Umrechnen der EWR-Fremdwährungen auch auf die Kreditkartengesellschaft ausgelagert ist, sind Aufschläge vorhanden! Visa weist den Aufschlag auf ihrer Internetseite im Währungsrechner aus, Mastercard nennt im Währungsrechner nur die Kurse. Die Höhe der Aufschläge schwankt dabei fast täglich. Eine fortlaufend anhand der aktuellen Kurse erstellte Übersicht zu den Aufschlägen von Visa und Mastercard bei den EWR-Fremdwährungen findet sich bei Barclays. Die Bank kann auch einen zusätzlichen Aufschlag auf die Kurse der jeweiligen Kreditkartengesellschaft für die Drittstaatenwährungen haben, dies ist eher selten, bei der Targobank ist es der Fall, sie schlägt 2,00% auf.

Unter den Aspekten beitragsfrei und ohne Auslandsentgelt haben wir vier attraktive Kartenprodukte aus dem Vergleich selektiert:

PAYBACK Visa Flex+ der Baden-Württembergischen Bank

jährlicher Kartenpreis: EUR 18,00, entfällt im ersten Jahr

Auslandsentgelt: -

Aufschlag auf Referenzkurs der Europäischen Zentralbank bei EWR-Fremdwährungen: -

Wechselkurs Drittstaatenwährungen: Visa (mit Spreads)

Neukundenaktion: zurzeit bis zu 3.500 PAYBACK-Punkte (entspricht EUR 35,00) zur Begrüßung

GenialCard der Hanseatic Bank

jährlicher Kartenpreis: -

Auslandsentgelt: -

Aufschlag auf Referenzkurs der Europäischen Zentralbank bei EWR-Fremdwährungen: von Visa ausgwiesener Aufschlag, variabel in der Höhe und von der Währung abhängig

Wechselkurs Drittstaatenwährungen: Visa (mit Spreads)

Neukundenaktion: -

Barclays Visa

jährlicher Kartenpreis: -

Auslandsentgelt: -

Aufschlag auf Referenzkurs der Europäischen Zentralbank bei EWR-Fremdwährungen: von Visa ausgwiesener Aufschlag, variabel in der Höhe und von der Währung abhängig

Wechselkurs Drittstaatenwährungen: Visa (mit Spreads)

Neukundenaktion: -

TF Mastercard Gold

jährlicher Kartenpreis: -

Auslandsentgelt: -

Aufschlag auf Referenzkurs der Europäischen Zentralbank bei EWR-Fremdwährungen: von Mastercard ausgwiesener Aufschlag, variabel in der Höhe und von der Währung abhängig

Wechselkurs Drittstaatenwährungen: Mastercard

Neukundenaktion: -

Consors Finanz Mastercard

jährlicher Kartenpreis: -

Auslandsentgelt: -

Aufschlag auf Referenzkurs der Europäischen Zentralbank bei EWR-Fremdwährungen: von Mastercard ausgwiesener Aufschlag, variabel in der Höhe und von der Währung abhängig

Wechselkurs Drittstaatenwährungen: Mastercard

Neukundenaktion: -

Die "PAYBACK Visa Flex+" überzeugt im Auslandseinsatz auf ganzer Linie, da kein Auslandsentgelt und bei den EWR-Fremdwährungen kein Aufschlag auf die Referenzkurse der Europäischen Zentralbank erhoben wird. Ohne bei den Umsätzen Kosten zu haben, erhält man auf alle Einkaufsumsätze sogar noch ein paar PAYBACK-Punkte, einen Punkt pro volle fünf Euro Einkaufsumsatz. Die Karte ist allerdings eine Revolving-Credit-Card, das bedeutet: Ein vollständiger Ausgleich per Lastschrift ist nicht möglich, den offenen Saldo der Monatsabrechnung muss man jeweils innerhalb des Zahlungsziels manuell überweisen, damit keine Sollzinsen anfallen.

Wer eine Lösung abseits von PAYBACK sucht und nicht viel Aufwand haben möchte, kann sich für die "GenialCard" der Hanseatic Bank oder die "Barclays Visa" entscheiden. Beim Beantragen keine Versicherungen mitbeantragen und nach Kartenerhalt auf 100%igen Ausgleich per Lastschrifteinzug umstellen lassen, dann ist die Karte angenehm wartungsarm.

Soll es eine Mastercard sein, kommen die "TF Mastercard Gold" und die "Consors Finanz Mastercard" in Betracht. Mastercard ermittelt Mittelkurse, keine Geld- und Briefkurse wie Visa; daraus allein lässt sich nicht ableiten, dass Mastercard für den Kunden tendenziell bessere Kurse stelle. Beide Karten sind Revolving-Credit-Cards, bei der TF Mastercard Gold findet die Abrechnung der Umsätze jeweils zum ersten Bankarbeitstag im Monat statt und bei der Consors Finanz Mastercard nur einmal pro Quartal.